Innerhalb eines Jahres ist der US-Dollar gegenüber dem Euro von etwa 1,38 USD pro Euro auf 1,12 USD pro Euro gestiegen. Das ist ein Anstieg von über 20%. Für einen Euro-Anleger war also eine Anlage in USD allein schon wegen des Währungseffektes attraktiv. Dieser positive Währungseffekt beschränkt sich aber nicht nur auf Anlagen in Dollar. Gegenüber den meisten Währungen war der Euro schwach.

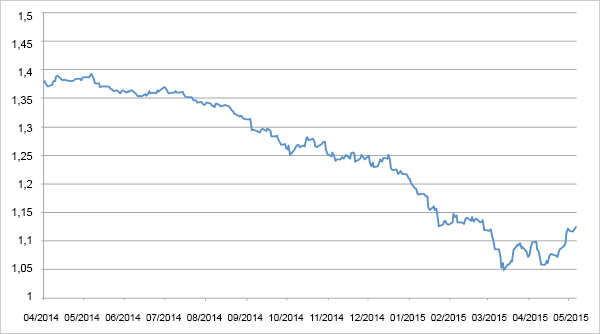

Innerhalb eines Jahres ist der US-Dollar gegenüber dem Euro von etwa 1,38 USD pro Euro auf 1,12 USD pro Euro gestiegen :

Das ist ein Anstieg von über 20%. Für einen Euro-Anleger war also eine Anlage in USD allein schon wegen des Währungseffektes attraktiv. Dieser positive Währungseffekt beschränkt sich aber nicht nur auf Anlagen in Dollar. Gegenüber den meisten Währungen war der Euro schwach.

| Aufwertung zum Euro seit dem 1.4.2014 | |

| US-Dollar | +23% |

| Taiwan-Dollar | +23% |

| Südkoreanischer Won | +22% |

| Schweizer Franken | +22% |

| Singapur-Dollar | +17% |

| Südafrikanischer Rand | +16% |

| Kanadischer Dollar | +14% |

| Britisches Pfund | +13% |

| Neuseeländischer Dollar | +11% |

| Australischer Dollar | +9% |

| Mexikanischer Peso | +7% |

| Japanischer Yen | +6% |

| Brasilianischer Real | +3% |

| Norwegische Krone | -1% |

Quelle: Bloomberg

In den vergangenen Monaten war die Währungsallokation also von entscheidender Bedeutung für ein erfolgreiches Anlagemanagement. Da in den Jahren vorher der Wechselkurs des Euros gegenüber dem US-Dollar immer zwischen 1,20 und 1,50 USD/EUR war, kam der US-Dollar Anstieg sowohl in seiner Geschwindigkeit als auch in seinem Ausmaß überraschend.

Abgesehen von Anlegern betrifft die Währungsentwicklung natürlich auch den Außenhandel des Euroraums und damit die Realwirtschaft. Intuitiv erwartet man, dass der Export von dem schwachen Euro der vergangenen Monate profitiert hat. Und in der Tat ist der Außenhandelsbilanzüberschuss in 2014 um über 42 Mrd. EUR auf 194,8 Mrd. Euro gestiegen. Das entspricht einem Wachstum von über 27%. Erstaunlich ist aber, dass die Exporte „nur" um 2% stiegen während die Importe praktisch unverändert blieben. Bedenkt man dann weiter, dass der Überschuss auch nur 2% des gesamten Bruttoinlandsprodukts der Eurozone ausmacht, so wird aus dem 27%-igem Wachstum nur noch ein positiver Beitrag zum Wirtschaftswachstum der Eurozone von etwa 0,5%.

Die Stimmung bei exportorientierten Unternehmen der Eurozone ist durch den schwachen Euro auch gut (und damit besser als noch vor einem Jahr), aber trotz einer 20%-igen Abwertung gegenüber der wichtigsten Handelswährung nicht euphorisch. Woran liegt es, dass der Effekt nicht größer ist? Folgende Argumente werden diesbezüglich immer wieder genannt:

- der Yen, ein großer Mitbewerber auf dem Weltmarkt, hat sich ebenfalls deutlich gegenüber dem US-Dollar abgewertet.

- durch die Globalisierung in der gesamten Wertschöpfungskette hat sich der Beitrag der Eurozone in den vergangenen Jahrzehnten deutlich verringert.

- Die exportorientierten Unternehmen haben große Teile ihres Umsatzes in Fremdwährungen schon seit langem abgesichert.

- Und viele immer besser informierte Kunden wissen um den Währungseffekt und fordern den dadurch entstandenen Kostenvorsprung als Rabatt ein.

Den Vorteilen im Export stehen die Kosten der Abwertung einer Währung gegenüber. Abgesehen von einem möglichen allgemeinen Vertrauensverlust sind die Kosten einer Abwertung eineimportierte Inflation. Angesichts der weltweiten Deflationssorgen bzw -ängste erscheint dieses Risiko aktuell eher theoretisch. Es ist aber tatsächlich da. Wären z.B. die Energiepreise in USD im vergangenen Jahr unverändert geblieben, hätte die Abwertung von 20% bei einem Anteil von ca. 10% am Inflationskorb und bei unveränderten Preisen der anderen Komponenten zu einer Inflationvon 2% geführt. Da aber der Ölpreis in USD fast parallel mit der Euroschwäche um 45% gefallen ist, ist es nicht zu dem Inflationseffekt gekommen. Bezüglich der Inflation blieb also dieAbwertung folgenlos. Allerdings profitierte der Binnenkonsum auch nicht, wie in den USA, von dem Preisverfall des Öls.

Grundsätzlich kann man also diskutieren, ob volkswirtschaftlich gesehen langfristig die Vorteile einer strukturell schwachen Währung die Risiken aufwiegen. Im konkreten Fall des Euros in den vergangenen Monaten ist die entscheidende Frage, ob das schwache Jahr, das zudem auch folgenlos auf die Inflation blieb, der Beginn eines strukturell schwachen Euros war.

Und dann wird es auch wieder für den Anleger langfristig interessant. Waren die vergangenen Monate nur ein je nach Positionierung positives oder negatives Zwischenspiel oder müssen wir uns jetzt grundsätzlich umstellen?

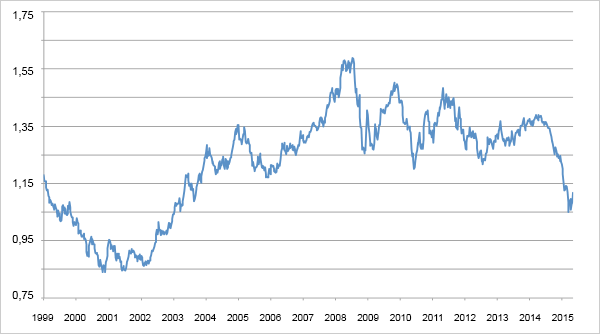

Auch wenn die Schwäche des Euros in gewisser Weise überraschend kam und sie gegenüber praktisch allen Währungen gleichzeitig auftrat, ist sie allein noch kein Grund, die Gemeinschaftswährung als strukturell schwach gegenüber den anderen Weltwährungen zu bezeichnen. In der Tat ist eine 25%-ige Auf- oder Abwärtsbewegung einer Währung gegenüber einer anderer nicht ungewöhnlich. Wenn man sich z.B. den Verlauf des Euro-Kurses seit 1999 ansieht, so scheinen diese Ausschläge eher der Normalfall als die Ausnahme zu sein.

Aber auch schon früher gab es heftige Ausschläge. So war z.B. der stärkste Anstieg in der Vergangenheit des US-Dollars gegenüber der Deutschen Mark innerhalb eines Jahres von Sommer 1980 bis Sommer 1981. Damals stieg der Dollar um fast 50%, und trotzdem hat die DEM dadurch in der Folge nicht ihren Status als strukturell starke Währung verloren.

Eine so hohe Volatilität an den Währungsmärkten deutet schon darauf hin, dass die Suche nache einem „fairen" Wert für einen Wechselkurs sehr schwierig ist. Es ist ja völliger Unsinn zu vermuten, dass eine große Volkswirtschaft wie die USA oder die Eurozone innerhalb weniger Monate ein Viertel an „Wert" gegenüber einer anderen verliert oder gewinnt, nur, weil der Wechselkurs gerade mal 25% gestiegen oder gefallen ist.

Dennoch halten sich die Kaufkraftparität und der Ausgleich der Zahlungsbilanzen als sehr langfristige Konzepte für einen fairen Wechselkurs. Die grundsätzliche Idee bei beiden Konzepten ist, dass die Anpassung ökonomischer Ungleichgewichte verschiedener Währungsräume am einfachsten (und schnellsten) über die Wechselkurse geschieht.

Am Beispiel der Schweiz kann man aber gut die Grenzen dieser Konzepte erkennen. Die Schweiz ist von Euroländern umgeben, und logischerweise findet mit ihnen der mit Abstand größte Teil des Schweizer Außenhandels statt. Nun hat die Schweiz, seit es den Euro gibt, ein Außenhandelsdefizit mit der Eurozone von durchschnittlich jährlich ~25 Mrd. CHF. Angesichts von Gesamteinfuhren von 186 Mrd. CHF 2013 hätte sich also im Laufe der Zeit der Franken gegenüber dem Euro abschwächen müssen. Ebenso war er auf Basis der verschiedenen Modelle zur Kaufkraftparität immer zwischen 20 und 40% überbewertet. Trotzdem stieg der Schweizer Franken seit der Einführung des Euros 1999 von etwa 1,60 CHF/EUR auf jetzt etwa 1,04 CHF/EUR.

Nur konsequent ist daher, dass in Analysen der Finanzbranche nur sehr selten von diesen Elementen gesprochen wird. Dort ist sehr viel mehr von politischer Stabilität oder der politischerBedeutung eines Wirtschaftsraumes, relativem Wirtschaftswachstum, Inflation und vor allem von Zins- bzw. Geldpolitik der Zentralbanken die Rede.

So wird z.B. der starke Dollar der vergangenen Monate damit erklärt, dass die Geldpolitik der amerikanischen Zentralbank restriktiver wurde (Ende der Anleihekäufe der Zentralbank und erste Diskussionen einer Anhebung der Zinsen), während die europäische oder japanische Zentralbanken im selben Zeitraum immer expansiver wurden (Anleihenaufkaufprogramme in immer größerem Umfang).

In den Prognosen geht es aber nicht um die aktuelle Situation, sondern darum, wie sich die Statistiken bzw. die Erwartungen und Wahrnehmungen der Marktteilnehmer entwickeln werden. So wird aktuell z.B. erwartet, dass sich die geopolitische Bedeutung der Schweiz in den kommenden Monaten wohl kaum verändern wird. Sollte es aber zu weiteren geopolitischen Krisen kommen, wird der Status des Schweizer Franken als „sicherer Hafen" dazu führen, dass dieser weiter steigt. Eine andere Erwartung ist, dass die Geldpolitik in den USA zwar nach wie vor sehr expansiv ist, aber im Vergleich zu Japan oder der Eurozone tendenziell eher restriktiver wird. Das spräche dann z.B. für einen weiter steigenden Dollar. Bei dieser Vorgehensweise kann man natürlich nur Trends erkennen. Ein präzises Kursziel für eine oder gar mehrere Währungen wird man logischerweise damit nicht erreichen. Sprechen viele Erwartungen für eine Währung, dann sollte sie in den kommenden Monaten steigen, sprechen viele dagegen, so sollte sie fallen.

Betrachte ich nun die wichtigsten Währungsräume, so komme ich heute mit meinen Erwartungen zu folgender Tabelle.

| USD | EUR | CHF | GBP | JPY | |

| Geldpolitik | + | - | - | + | - |

| Deflation/Inflation | ? | ? | + | ? | ? |

| Wachstum | + | - | - | +/- | - |

| Soziale und politische Stabilität | + | - | + | +/- | + |

| Geopolitik | + | ? | + | ? | ? |

| Kaufkraftparität (OECD) | - | + | - | - | + |

| Außenhandel | -- | + | - | - | + |

| Gesamt | 4:3 | 2:3 | 3:4 | 1:2 | 3:2 |

Quelle: Bloomberg/BLI

Die einzelnen Einschätzungen kann man sicherlich diskutieren, und ich lade jeden dazu ein, sich selber eine Tabelle zu erstellen und sie um die Währungen zu ergänzen, die er betrachten möchte. Bei verschiedenen Währungen muss man allerdings noch andere Aspekte, die nicht in der Tabelle aufgeführt sind, ergänzen. So sollte man z.B. beim kanadischen oder dem australischen Dollar auf Grund der Bedeutung der Rohstoffbranche für diese Länder die erwartete Entwicklung der Rohstoffpreise mit einbeziehen.

Aus der obigen Tabelle kann man heute keinen klaren Trend für oder gegen eine Währung herauslesen. Eine aggressive Positionierung bezüglich einer Währung macht also keinen Sinn. Konsequenterweise sollte man also breit investiert sein. Unser Fonds BL-Global Flexible EUR, der sich an Investoren der Eurozone richtet und keinerlei Währungsbeschränkungen unterliegt, ist zur Zeit so aufgestellt. Seine aktuelle Währungsaufteilung ist 46% in EUR, 15% in USD, 11,5% in CHF, 6,5% CAD, 3% in JPY, 5% GBP und 13% in sonstigen Währungen.