Der BL-Equities Dividend bleibt sich treu

Die aktuelle Krise wird zweifellos weitreichende Folgen haben. Niemand kann jedoch zum gegenwärtigen Zeitpunkt ihr Ende und ihre Auswirkungen auf die Finanzmärkte absehen. Doch auch in dieser außergewöhnlichen Situation bleibt unser Fonds BL-Equities Dividend – wie seit seiner Auflegung im Jahr 2007 – den Stärken treu, die BLI seit jeher ausmachen: Anlagedisziplin, Umsicht und Geduld.

„Mauer-Strooss“ statt Wall Street

Wir arbeiten als Fondsmanager in Luxemburg fernab vom Trubel der großen Finanzmärkte und leisten uns den Luxus einer gewissen Distanz zu kurzfristiger Spekulation, Moden oder sonstigen Verfehlungen des gesunden Menschenverstands.

BLI zeichnet sich durch eine Unternehmenskultur aus, die sich über viele Jahre hinweg entwickelt hat und über lange Zeiträume hinweg stabil ist. Diese ist für eine Vermögensverwaltungsgesellschaft elementar. Das gilt gleichermaßen für die Unternehmen, in die wir investieren.

Wir verschwenden unsere Zeit nicht mit unnötigen Sitzungen oder mit Rechtfertigungen, warum die eine oder andere Aktie Wertpapier „vergangenes Quartal nicht so gut gelaufen“ ist. Vielmehr widmen wir unsere Zeit der gründlichen Unternehmensanalyse, der Lektüre und der Reflexion. Bei all dem ist es unser erklärtes Ziel, Entscheidungen zu treffen, die langfristig Sinn ergeben.

Die Fondsmanager des Aktienteams verfügen zusammen genommen über 149 Jahre Erfahrung mit dem Anlageansatz von BLI und seiner konsequenten Umsetzung; im Durchschnitt sind dies 16 Jahre pro Person.

Diese Erfahrung ist ein entscheidender Wettbewerbsvorteil – heute mehr denn je.

„There are old investors, and there are bold investors, but there are no old bold investors.” Howard Marks

Angesichts der Asymmetrie von Verlusten und Gewinnen wie auch angesichts der Risikoaversion des Homo sapiens[1] ist es unserer Ansicht nach wichtiger, die Verluste in schwierigen Marktphasen zu begrenzen, als in Phasen der Euphorie in vollem Umfang an der Hausse teilhaben zu wollen.

Der BL-Equities Dividend wird mit einem „paranoiden Optimismus“ gemanagt. Optimismus ist für jede Aktienanlage absolut notwendig, er öffnet den Blick für das langfristige Wertsteigerungspotenzial unserer soliden Unternehmen. „Paranoid“ ist in diesem Sinne die Disziplin, unsere Anlagethesen und Entscheidungen täglich neu in Frage zu stellen, nie zu vergessen, dass es auch negative „Black Swans“ geben kann, und in unseren Bewertungsmodellen unabhängig vom aktuellen Umfeld stets vernunftgeleitete Hypothesen anzuwenden.

Manche – vor allem große – Vermögensverwalter, gehen immens hohe Wetten auf bestimmte Szenarien ein, z. B. die Rückkehr von Deep-Value-Strategien, die Wiederwahl Trumps oder der Anstieg von Zinsen oder Rohstoffpreisen. Wenn das erhoffte Szenario eintrifft, wird die kurzfristige Performance an die große Glocke gehängt. Tritt es nicht ein, ist der betreffende Fonds schnell abgeschrieben, wird geschlossen oder „seine Strategie wird verändert“.

Wir bei BLI hingegen bleiben unserem Ansatz treu. Bildlich gesprochen versuchen wir gar nicht erst, die zehnspurige Autobahn mit verbundenen Augen zu überqueren, sondern nehmen lieber gleich die etwas weiter gelegene Brücke.

Der BL-Equities Dividend wird mit dem Grundgedanken verwaltet, dass das Portfolio jeden Tag so investiert sein sollte, als wollten wir es genauso für immer behalten, trotz aller möglichen zwischenzeitlich positiven oder negativen Szenarien. Folglich würden sich auch die positiven wie auch negativen Wertentwicklungen fortgesetzt immer weiter ansammeln. Dieser Ansatz macht einen großen Unterschied.

Er erklärt, warum sich der Fonds durch eine tendenziell höhere Haltedauer der Titel im Portfolio auszeichnet, durch eine vergleichsweise geringere Volatilität und – was noch wichtiger ist – durch seine Widerstandsfähigkeit in den Phasen, in denen die Börsen weltweit korrigieren.

Die Unternehmenskultur von BLI schafft ein Umfeld, das uns ermutigt, ganz unterschiedliche Portfolios zu verwalten – alles andere als selbstverständlich in einer Branche, die von kurzfristiger Performance auf dem Blick auf die Vergleichsindizes besessen ist.

Der BL-Equities Dividend in weltweit fallenden Aktienmärkten

(Total Return EUR)

„Prognosen sind schwierig, vor allem, wenn sie die Zukunft betreffen.“

Die Welt lässt sich in zwei Kategorien einteilen: Diejenigen, die die Märkte nicht 'timen' können – und diejenigen, die nicht wissen, dass sie die Märkte nicht 'timen' können.

Viele versuchen fortlaufend, Korrelationen zwischen Ereignissen der Vergangenheit herzustellen, politische Entwicklungen, makroökonomische Daten oder den Verlauf der Zinskurve vorherzusagen. Sie interpretieren einzelne Tweets von Donald Trump, versuchen, das Ende einer Krise zu prognostizieren oder – noch schlimmer – die Reaktion der Märkte und der Millionen von Anleger darauf…

Es ist illusorisch zu glauben, solche Vorhersagen seien wiederholbar und zuverlässig möglich[2] und man könne alle Markthaussen mitnehmen und gleichzeitig die schmerzlichen Baissen vermeiden.

Historisch gesehen, hat eine niedrige Zahl von Börsentagen eine überdurchschnittlich hohe, asymmetrische (positive oder negative) Wirkung auf die langfristige Wertentwicklung. Die Frage ist nur, welche Tage das sind...

Die großen Investoren der Börsengeschichte – so unterschiedlich sie in vielem sein mögen – sind sich in einem einig: Man muss Geduld haben und investiert bleiben.

„Der Aktienmarkt ist ein Instrument, mit dem Geld von den Ungeduldigen zu den Geduldigen übertragen wird.“ Warren Buffett

In den 1960er-Jahren betrug die durchschnittliche Haltedauer einer an der New Yorker Börse gehandelten Aktie mehr als acht Jahre. Heute sind es nur wenige Monate.

Allzu viele erliegen der Gefahr, Unternehmen nur anhand kurzfristiger Gesichtspunkte zu bewerten, anhand oberflächlicher Untersuchungen oder der jüngsten Entwicklung ihres Börsenkurses (so willkürlich diese auch gewesen sein mag), anhand von Interpretationen Dritter[3], von angenommenen Korrelationen[4], von Emotionen der Anleger oder auch den Algorithmen quantitativer Fonds.

Dabei vergisst ein großer Teil dieser „Anleger“, dass man mit dem Kauf einer Aktie die Beteiligung an einem Unternehmen erwirbt.

Diesen Gedanken behalten langfristig orientierte Anleger im Kopf. Sie bewerten die Qualität von Unternehmen aufgrund ihrer Fundamentaldaten und legen dabei Geduld an den Tag. So können sie Chancen nutzen, die durch Emotionen und die Mängel des kurzfristigen Handels entstehen.

„Selecting a marriage partner clearly requires more demanding criteria than does dating.” Buffett & Munger

Langfristige Wiederanlageeffekte von höheren Cashflows sind nicht unbedingt intuitiv verständlich. Unserer Ansicht nach unterschätzen die meisten Analysten und Anleger den Wert von Qualitätsunternehmen, da sie sich vor allem auf kurzfristige Faktoren und die Geschäftsergebnisse der nächsten paar Jahre konzentrieren anstatt auf die Solidität von Wettbewerbsvorteilen und langfristiger Entwicklung.

Die Zeit spielt daher umso mehr für Qualitätsunternehmen.

Die Unternehmen im Portfolio des BL-Equities Dividend halten wir im Schnitt seit fünf Jahren, einige davon schon seit über zehn Jahren, wie z. B. Unilever oder Nestlé.

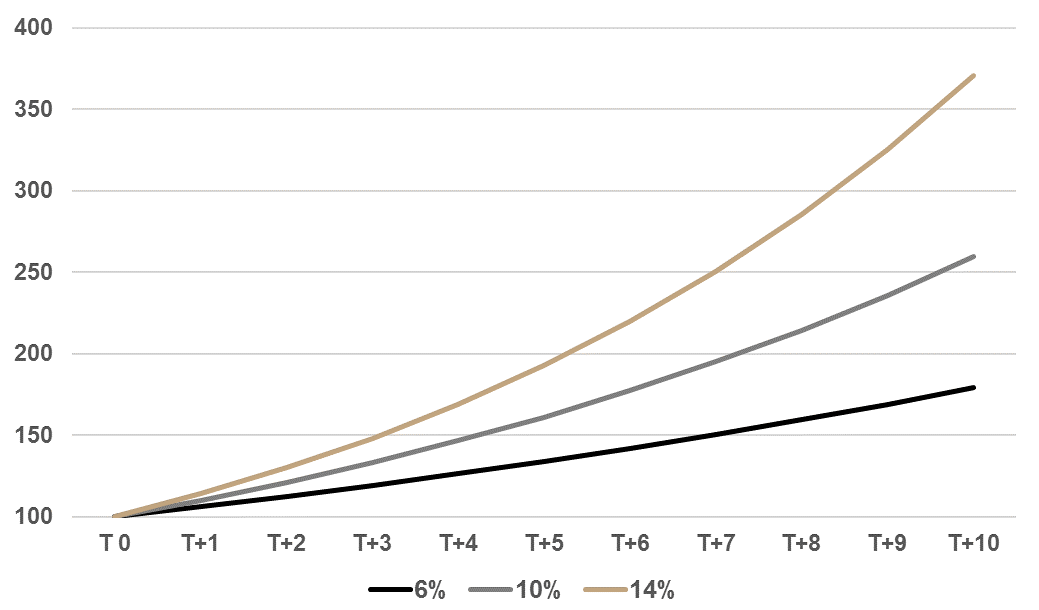

Kapitalisierung und langfristige Effekte

Wert von EUR 100 zu verschiedenen Zinssätzen kapitalisiert

Regel Nummer 1: Qualität ist alles. Regel Nummer 2: Vergessen Sie Regel Nummer 1 nicht.

Trotz allem, was viele Analysten, Anleger oder Unternehmen sagen, ist das wirklich einzige Maß für die Schaffung von wirtschaftlichem Wert der Return on Capital Employed oder ROCE. Vereinfacht ausgedrückt ist dies die Rentabilität, die auf das Kapital erwirtschaftet wird, das für den Unternehmensbetrieb eingesetzt wird.

Dass Qualitätsunternehmen trotz des Wettbewerbsdrucks über längere Zeiträume wachsen und einen hohen ROCE erzielen können, verdanken sie ihren Wettbewerbsvorteilen und dauerhaften Marktbarrieren: Vertriebsnetzen, Kundenbindungen, Marken, Lizenzen, Patenten etc.

Die derzeit im BL-Equities Dividend vertretenen Unternehmen weisen einen ROCE von durchschnittlich 18 % auf, in den großen globalen Indizes hingegen liegt der Wert nur bei durchschnittlich 8 % bis 10 %.

Konkret heißt dies, dass unsere Unternehmen nur relativ geringe Investitionen tätigen müssen, um hohe, stabile Cashflows zu generieren. Letztere werden reinvestiert und generieren wiederum selbst Cashflows, so dass eine sich selbst verstärkende positive Dynamik entsteht.

Dieser Fokus auf Qualität ist übrigens etwas, was all unseren Aktienfonds gemein ist. Anders als viele andere trauen wir uns bei BLI, Portfolios aufzubauen, die sehr weit weg sind von Indizes oder gängigen Normen. Wir lehnen die Anlage in einer Reihe von Unternehmen und Branchen ab, die Wert zerstören – obwohl sie bei Anlegern beliebt oder in den Indizes stark vertreten sind.

Der Active Share des BL-Equities Dividend, d. h. seine prozentuale Abweichung vom jeweiligen Index, liegt konstant über 90 %.

„Ain’t nothing like the real thing” - Marvin Gaye & Tammi Terrell

Vielen scheint der Ansatz von BLI zu simpel – vor allem in Phasen der Börseneuphorie…

Doch im Gegensatz zu dem, was uns die zweifelhafte „Modern Portfolio Theory“ glauben machen will, heißt mehr Risiko in Wirklichkeit nicht mehr Performance.

Wir gehen nicht waghalsige Wetten ein, dass z. B. „Promising Therapeutics“ eines Tages eine revolutionäre Therapie finden könnte, dass „Dream Energy“ vielleicht einmal ein gigantisches Ölvorkommen entdeckt oder „Turnaround Corp“ einen Unternehmenschef einstellt, der in der Lage ist, die strukturell katastrophale Rentabilität zu verbessern. Nein, wir investieren in Unternehmen, die bereits Gewinner sind.

Wir schätzen einfache und nachvollziehbare Geschäftsmodelle, idealerweise mit Produkten oder Dienstleistungen, die einen kritischen Bedarf decken und in kurzen, regelmäßigen Intervallen verbraucht werden, die absolut gesehen niedrige Ausgaben für Endkunden bedeuten, wobei oft mehr die Marke und die Qualität als der Preis Beachtung finden. Wir investieren in Unternehmen mit relativ absehbaren Geschäftsentwicklungen, die relativ unabhängig sind von den groβen wirtschaftlichen oder technologischen Veränderungen.

Etwa drei Viertel der Anlagen im BL-Equities Dividend verteilen sich auf Unternehmen in wenig zyklischen Branchen wie zum Beispiel Hygiene, Haushalt, Ernährung, Erfrischungsgetränke, Körperpflege, Gesundheit.

Unsere Unternehmen verfügen über eine beherrschende Position in ihrem Bereich (Marketing, Vertriebsnetz, kostengünstige Produktion, Handelsbeziehungen) und sind dank starker Marken in vielen Kategorien marktführend. Dazu gehören Marken wie Colgate, Elmex, Signal, Sensodyne, Lifebuoy, Dove, Sanex, Veet, Huggies, Kleenex, Scott, Kotex, Dettol, Lysol, Ajax, Omo, Cif, Vanish, Calgon, Finish, Cillit Bang, Air Wick, Palmolive, Domestos, Harpic, Lay’s, Doritos, KitKat, Smarties, Mövenpick, Häagen-Dazs, Magnum, Cornetto, Miko, Ben & Jerry’s, Knorr, Hellmann’s, Maggi, Herta, Buitoni, Domino’s Pizza, Enfamil, Gerber, Hill’s, Purina, Friskies, Nespresso, Nescafé, Perrier, San Pellegrino, Pepsi, Tropicana, Lipton, Gatorade, 7Up, L’Oréal, Lancôme, Maybelline, La Roche-Posay, Kerastase, Garnier, Axe, Rexona, Strepsils, Gaviscon, Nurofen, Mucinex, Coloplast, Voltaren, Vaseline, Durex und viele andere.

Diese Marken werden täglich von Millionen Menschen konsumiert – seit Jahrzehnten, manche schon seit mehr als einem Jahrhundert. Die Wahrscheinlichkeit, dass sich daran plötzlich etwas ändert, scheint uns gering.

„Felix qui nihil debet.“ Lateinisches Sprichwort

„Glücklich ist, wer niemandem etwas schuldet.“ Nicht nur in Krisenzeiten bevorzugen wir Unternehmen, die ausreichend Liquidität erwirtschaften und nur in geringem Maße auf Fremdfinanzierung und die damit verbundenen Risiken angewiesen sind.

Die Unternehmen im BL-Equities Dividend erwirtschaften aus einem großen Teil ihres Umsatzes Cash, d. h. sie haben eine Free Cash Flow - Rendite von 16 %. Dies bedeutet, dass aus jedem umgesetzten Euro 16 Cent Liquidität generiert wird. Bei den Unternehmen in den großen globalen Indizes beträgt dieser Wert nur durchschnittlich 7 %. Zudem haben unsere Unternehmen eine geringe Verschuldungsquote (Nettoverschuldung/EBITDA) von 1,6.

„Gimme Shelter“ The Rolling Stones

Um das Risiko noch weiter zu senken, achten wir auf eine gewisse Streuung der Aktivitäten unserer 31 Unternehmen. Und um an dieser Stelle die Anhänger des MSCI mit Blick auf die Gewichtung der Basiskonsumgüterbranche zu beruhigen: Die Korrelation zwischen Kartoffelchips aus den USA, Seife aus Indien, Desinfektionsmittel aus Großbritannien, Zahnpasta aus Brasilien und Kaffee aus China ist sehr gering. Bei der Streuung achten wir darauf, dass die Qualität unseres Portfolios nicht dadurch verwässert wird, dass wir mittelmäßige Unternehmen aufnehmen oder solche, die wir nicht kennen.

Unabhängig von der Attraktivität des Bewertungsniveaus legen wir für jede Position eine maximale Gewichtung fest, die abhängig ist von den Risiken des jeweiligen Unternehmens: Wie zyklisch ist das Geschäft? Wie konzentriert sind Kundenkreis, Angebot, Vertrieb, Produktion und Zulieferer? Wie robust sind die Wettbewerbsvorteile, wie groß die Konkurrenz? Wie liquide ist die Aktie? Welche ESG-Risiken bestehen? Und viele Fragen mehr...

Der maximale Anteil von KONE ist beispielsweise niedriger als der von Givaudan. KONE ist ein hochwertiges Unternehmen, einer der Weltmarktführer für Aufzüge und Rolltreppen; allerdings ist ein Teil des Geschäfts zyklisch und relativ abhängig von China. Aus diesem Grund scheint uns KONE risikoreicher als Givaudan, der Weltmarktführer für Duft- und Aromastoffe, dessen Geschäftstätigkeit sehr breit aufgestellt ist: Präsenz in 180 Ländern, 74 Produktionsstätten für über 74.000 Produkte, die unverzichtbar sind für Millionen von Kunden (multinationale Konzerne, Klein- und Mittelbetriebe, Start-ups) in verschiedenen Branchen, die mehrheitlich wenig zyklisch sind (Getränke, Ernährung, Hygiene, Haushalt, Körperpflege, Parfümerieprodukte)

„It is better to have a permanent income than to be fascinating.” Oscar Wilde

Die Dividenden machen langfristig einen wichtigen Anteil der Gesamtrendite einer Aktie aus. Dies gilt insbesondere in Krisenzeiten.

Auch hier ist unser Ansatz anders: Wir suchen nicht in den großen Indizes nach Aktien mit besonders hoher Rendite und schreiben ihnen dann nachträglich irgendwelche Qualitäten zu.

Bei der Suche nach Anlagechancen beschränken wir uns vielmehr bewusst auf das kleine Universum an Qualitätsunternehmen weltweit. Erst in einem zweiten Schritt wählen wir diejenigen aus, die dem Anleger (absolut und relativ) attraktive Dividenden bieten, die nachhaltig sind, weil durch regelmäßige Cashflows abgesichert und die zudem noch Steigerungspotenzial besitzen.

Die durchschnittliche gewichtete Brutto-Dividendenrendite des BL-Equities Dividend beträgt 3,0 %. Die Gesellschaften in unserem Portfolio haben ihre Bruttodividende je Aktie in den vergangenen fünf Jahren jährlich um durchschnittlich 8 % erhöht.

„Es gibt kein Geheimnis, das die Zeit nicht enthüllt.“ Jean Racine

Die Unternehmen, in die wir investieren, haben sich bereits über lange Zeiträume bewährt.

Im Durchschnitt wurden die Unternehmen in unserem Fonds im Jahr 1929 gegründet. Die meisten der Unternehmen haben schon viele Rezessionen, Krisen, sogar Kriege überstanden und sind bis heute sehr rentabel.

So hat zum Beispiel PepsiCo seine Dividendenzahlungen an die Aktionäre seit 1972 Jahr für Jahr erhöht. Nestlé zahlt seine Dividende sogar ununterbrochen seit fast acht Jahrzehnten, Kimberly-Clark seit 1934, Union Pacific seit 1900 und Colgate-Palmolive seit 1895… Trotz der selektiven Aktienauswahl und obwohl sich die Dinge natürlich verändern können, gibt dies schon einen gewissen Eindruck von der Widerstandsfähigkeit der Geschäftsmodelle der Unternehmen, in die wir investieren.

Alles Gute, und bleiben Sie gesund!

[1] Daniel Kahneman: Schnelles Denken, langsames Denken

[2] The Mathematics of Market Timing – Guy Metcalfe

[3] Escaping realism – Stumbling on Happiness – Malcolm Gladwell

[4] www.tylervigen.com/spurious-correlations