„Impact“: Eine neue Dimension für die Geldanlage

Während der Begriff „Risiko“ in der Managementpraxis inzwischen fest verankert ist, kämpft der Begriff „Impact" damit, sich über bestimmte Kreise informierter Anleger hinaus zu verbreiten. Dennoch spielt er bei der Portfoliozusammenstellung eine unbestreitbare Rolle angesichts der aktuellen großen ökologischen und sozialen Themen.

Zwei Welten

Kürzlich hatte ich die Gelegenheit, innerhalb einer Woche sowohl an einem Seminar zum Thema Impact Investing als auch an einer Konferenz über die Situation an den Märkten für Schwellenländer-Anleihen teilzunehmen.

Diese beiden Veranstaltungen haben mir deutlich gemacht, wie unglaublich weit voneinander entfernt die Welt der sogenannten Impact-Investoren und die Welt traditioneller Anleger sind – um nicht zu sagen: wie sehr diese Welten einander ignorieren. Zur Gruppe der Impact-Investoren zähle ich Stiftungen, Family Offices, religiöse Körperschaften, bestimmte Anleger aus dem akademischen Milieu etc. (in der vorliegenden Analyse der Einfachheit halber „Welt 1“ genannt), zur zweiten Gruppe die traditionellen Anleger, der auch ich angehöre und die ich hier „Welt 2“ nenne. Während Welt 1 den unwiderruflichen Eintritt der Menschheit in ein Jahrzehnt proklamierte, das entscheidend sein wird, um die Auswirkungen des Klimawandels zu begrenzen, war Welt 2 weiter auf der Suche nach den besten relativen Bewertungen an den Märkten z. B. für Schwellenländer-Anleihen. Einige Tage später diskutierte ich mit Expertinnen und Experten aus der Vermögensverwaltung und dem Consulting aus Versicherungen und Fondsgesellschaften über die Frage, wie Nachhaltigkeit und Impact von Seiten der Anlegenden bewertet werden. Und auch hier musste ich feststellen, dass die Konzepte von Impact und Investment bzw. (erwarteter) Performance von vielen nicht unbedingt positiv miteinander verbunden werden.

Offenbar sind die Ziele für nachhaltige Entwicklung der Vereinten Nationen und vor allem ihre Umsetzung in einer Investmentmethodik für viele von uns, die wir zu Welt 2 gehören, noch längst nicht selbstverständlich. Selbst erfahrenen Fondsmanagerinnen und -managern fällt es manchmal schwer, diese beiden Konzepte zu verbinden. Immer noch viel zu oft liegt das Hauptaugenmerk bei der Anlage auf der Frage nach der erwarteten (relativen) Rendite.

Risiko: mittlerweile ein fest verankerter Begriff

In der Finanzwelt hat sich der Begriff des Risikos – anfangs durchaus keine Selbstverständlichkeit – im Zuge der Krisen durchgesetzt. Heute ist Risiko ein Konzept, das aus keinem Sektor der Finanzbranche wegzudenken ist und das in Form der risikobereinigten Rendite Eingang gefunden hat. Im Fondsmanagement dient beispielsweise das Sharpe Ratio als Referenzgröße, um die Performance eines Portfolios in Beziehung zu seinem Risiko zu setzen. Sie wird häufig auch verwendet, um Fonds und ihr Management zu vergleichen.

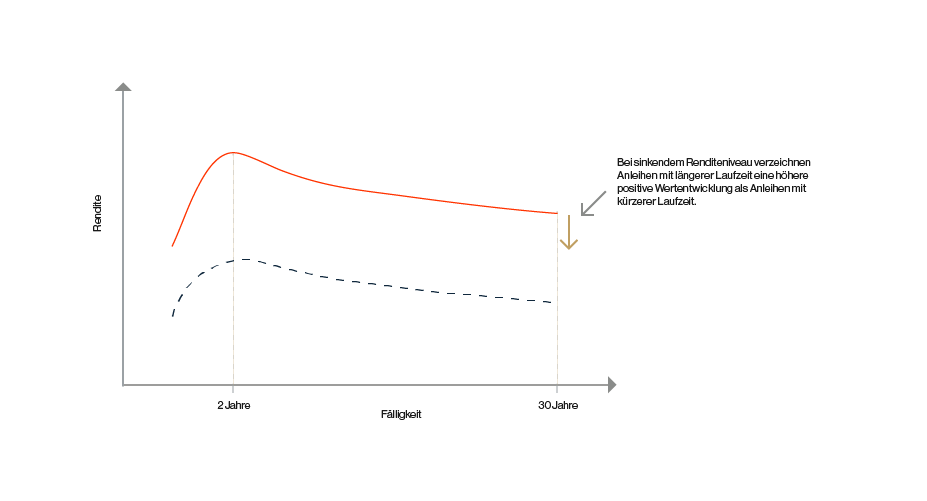

Im Allgemeinen versucht ein Portfoliomanager, sein Management zu optimieren, indem er verschiedene Risikoquellen miteinander kalibriert. Diese Optimierung geschieht meist durch die bewusste Gewichtung („Allokation“) von Anlageklassen, die nicht miteinander korreliert sind. So kann sich ein Portfoliomanager im Falle einer inversen Zinsstruktur (höhere Renditen auf kurze Laufzeiten als auf lange, s. Grafik) bewusst auf die lange Laufzeit hochwertiger staatlicher Emissionen positionieren.

Diese Positionierung erlaubt es ihm, die höhere Sensibilität dieser Anleihen für Zinssenkungen auszunutzen, falls eine Konjunkturabschwächung eintritt, die risikoreichere Titel im Portfolio stärker trifft. Die Positionierung auf langlaufende Staatsanleihen kann also helfen, mögliche Verluste von risikoreicheren Bestandteilen des Portfolios (z. B. Aktien) abzufedern.

Quelle: BLI

Die Formalisierung des Begriffs Risiko hat in den vergangenen Jahrzehnten zur Entstehung neuer Funktionen in der Branche geführt, z. B. im Bereich des Risikokapitals. Dem Mitbegründer des Venture-Capital-Fonds Apax Partners, Ronald Cohen, zufolge „konnte diese Branche die technologische Revolution voll für sich nutzen, indem sie das Risiko systematisch einbezogen hat.[2] Dank der besseren Kontrolle der Dimension Risiko konnte Kapital effizienter investiert werden, was wiederum den Aufstieg von bedeutenden Innovationen und von Akteuren wie Google oder Amazon begünstigte.

Der Begriff Risiko, der performancesuchenden Anleger ursprünglich unliebsam war oder widersinnig schien, hat sich also durchgesetzt und zu Verbesserungen der Praxis in vielen Bereichen der Finanzwelt geführt.

Impact: immer noch ein „barbarischer“ Begriff

In den Diskurs und die Denkweise der Finanzbranche ist der Begriff des Impact noch zu wenig eingebunden. Die beiden wichtigsten (um nicht zu sagen einzigen) Dimensionen der Finanzanlage sind Performance und Risiko. Neben diesen beiden Faktoren muss der Impact als eine weitere Dimension begriffen werden, die die beiden erstgenannten ergänzt. In der Finanzwelt gewinnt der Impact immer mehr an Bedeutung bzw. wird – z. B. durch die SFDR-Verordnung sowie die europäische Taxonomie – sogar zur gesetzlichen Verpflichtung. Sofern sie dies nicht ohnehin schon tun, müssen Unternehmen auch aus anderen Branchen fortan ausweisen, wie groß der Anteil nachhaltiger Aktivitäten in ihrer Geschäfts- und Investitions-tätigkeit ist.

Es ist jedoch unbestreitbar, dass Akteure der Finanzwelt, insbesondere die aus Welt 2, noch große Schwierigkeiten haben, dies umzusetzen. Zudem herrscht weiter Uneinigkeit darüber, wie Impact optimaler Weise generiert und wie er gemessen werden kann.

Heute haben Anleger und ihre Berater bei ihrer Allokation ihrer Vermögenswerte die Wahl zwischen verschiedenen Produkten, Anlageklassen, Emittenten und Finanzinstrumenten mit unterschiedlichen Renditeniveaus. Wie oben erwähnt, blickt Welt 2 vor allem auf die relative Attraktivität von Titeln; Emissionen wie z. B. Eskom oder Petrobras werden von vielen als attraktiv eingeschätzt. Vor wenigen Tagen lag die Rendite der 2028 fällig werdenden Anleihe des staatlichen südafrikanischen Versorgers Eskom, dem größten Stromproduzenten des Landes, bei fast 12 %[4]. Für jemanden, der in Schwellenländer-Anleihen investiert und allein in den Dimensionen von Risiko und Rendite denkt, ist diese Anleihe angesichts ihres Renditeniveaus quasi ein „Muss“.

Es gibt allerdings es eine wachsende Zahl von Fondsmanagern, die solche Anleihen nicht mehr kaufen (dürfen), da ihre SRI-Politik Emittenten mit solchen ESG-Eigenschaften (Umwelt, Soziales, Governance) ausschließt. Eskom steht nämlich auf der Global Coal Exit List (GCEL) von Urgewald[5], wird von MSCI ESG mit 21 Kontroversen geführt und hat ein schwaches MSCI ESG-Rating. Zudem steht das Unternehmen auf der Watchlist in Bezug auf den United Nations Global Compact (UNGC), was die Einhaltung der Menschenrechte und des Arbeitsrechts betrifft.

Dies ist nur ein Beispiel dafür, dass die (risikobereinigte) Rendite nicht mehr das einzige Anlageziel von Investoren ist. In der Praxis reduzieren Anleger mit der Berücksichtigung solcher Ausschlusslisten nicht nur rein finanzielle Risiken, sondern auch die gesellschaftlichen und/oder ökologischen Risiken, die mit diesen Aktivitäten bzw. mit der Nicht-Einhaltung von gesellschaftlichen oder ökologischen Standards verbunden sind.

Neben den genannten Ausschlussfaktoren (GCEL, Kontroversen, UNGC, etc.) fordern auch die Europäische Kommission und andere Institutionen, aber auch immer mehr Kundinnen und Kunden, dass wir Fondsmanagerinnen und -manager in unsere Portfolios Unternehmen aufnehmen, die mit ihrer Tätigkeit den Klimawandel abmildern oder zur Verbesserung der Lage benachteiligter Gesellschaften beitragen können.

Dem genannten Anlagebeispiel eher traditioneller Investments mit relativ liquiden Instrumenten (d. h. Anleihen, für die es einen Sekundärmarkt gibt) wäre das Beispiel von Emittenten wie z. B. Sun King oder Solar Africa gegenüberzustellen. Diese Unternehmen arbeiten an dezentralisierten Lösungen zum Zugang zu Solarenergie und entsprechen den Zielen für nachhaltige Entwicklung, hier insbesondere dem Ziel Nr. 7 „Zugang zu sauberer und bezahlbarer Energie“. In diesem Fall wurden „Private Debt"-Instrumente verwendet (mit sehr geringen Volumina auf dem Sekundärmarkt). Da diese Unternehmen kritische Bedürfnisse erfüllen (Zugang zu erneuerbarer und bezahlbarer Energie für besonders benachteiligte Teile der Gesellschaft, Finanzinklusion, bezahlbarer Wohnraum etc.), sind ihre Anlageinstrumente relativ resilient und korrelieren weniger stark mit den Fluktuationen der Finanzmärkte. Ihre erwarteten Renditen variieren weniger als bei einer Anleihe des Sekundärmarkts, deren erwartete Rendite bei etwa 7 % bis 8 % in USD liegt.

Quelle: BLI, SIMA – Social Investment Managers and Advisors, Sun King, MSCI ESG, UNGC, Urgewald

Unterschiedliche Wahrnehmungen: es müssen Brücken gebaut werden

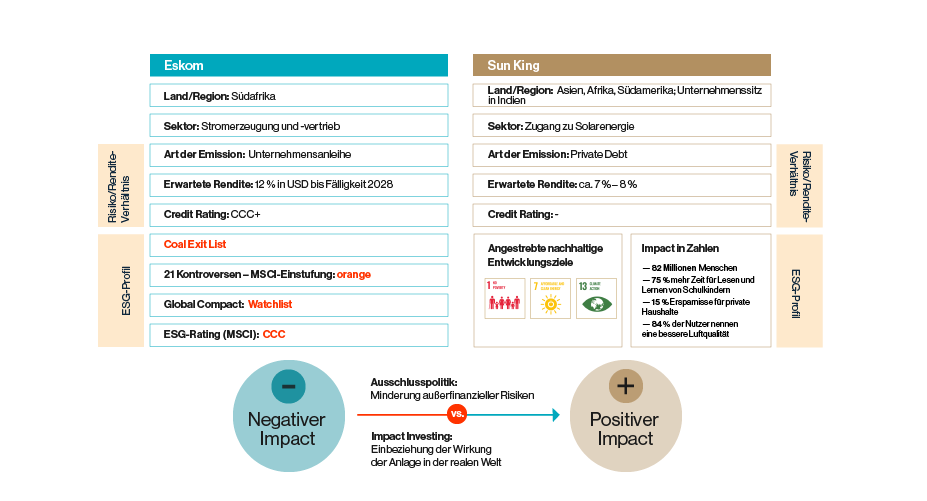

Viele Studien belegen, dass insbesondere unter den „Asset Owners“, d. h. den Vermögens-millionären („HNWI“), Family Offices, Stiftungen sowie Privat-/Retailkunden das Bewusstsein für die Bedeutung des Themas zunimmt.

Quelle: GIIN, 2020 Annual Impact Investor Survey[6]

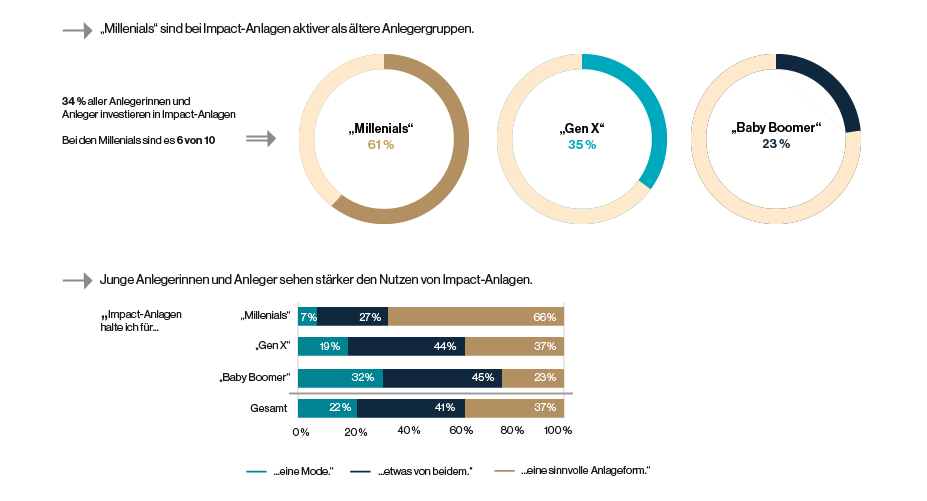

Auch die junge Generation scheint ein größeren Interesse am Thema zu haben als ältere Befragte. In Untersuchungen aus den Jahren 2019 bis 2021 von Fidelity Charitable[7] wird deutlich, welche Kluft zwischen Beratenden und ihren jungen Kundinnen und Kunden existiert, was das Verständnis von Impact Investing betrifft. Während über 70 % der wohlhabenden Millennials und der Gen-X erklären, bereits Impact-Anlagen getätigt zu haben, glauben lediglich 49 % der Beraterinnen und Berater, dass Impact Investing ein langfristiger Trend ist, und nur 53 % von ihnen geben an, sich bei dem Thema gut auszukennen.

Quelle: Fidelity Charitable

Daher stellt sich die Frage, inwieweit bzw. wie alle Akteurinnen und Akteure (Anleger, Anlageberater und Fondsmanager) – diese Dimension künftig in ihren Ansatz einbeziehen werden – nach dem Vorbild dessen, wie sie dies mittlerweile auch ganz natürlich mit der Dimension des Risikos tun.

Erforderlich sind die Zusammenarbeit verschiedener Akteure (z. B. durch Blended Finance[8]) in der Branche und über diese hinaus sowie die Klärung der Frage nach Messung und Reporting von Impact, damit diese neue Dimension breitere und wirksamere Akzeptanz findet und die Bereitschaft der Anlegenden zum Engagement steigt.

_____________________

[1] Aswath Damodaran, Stern School of Business, New York University

[2] Ronald Cohen, Impact: Ein neuer Kapitalismus für echte Veränderungen. Plassen Verlag 2021

[3] COHEN Ronald, op. cit.

[4] ESKOM 8,45% 10/08/2028

[5] NGO, die eine Liste von Unternehmen weltweit führt, die entlang der Wertschöpfungskette der thermischen Kohle tätig sind (https://www.urgewald.orghttps://www.coalexit.org/).

[6] Studienteilnehmende, die seit weniger als fünf Jahren in der Impact-Vermögensverwaltung tätig sind, beurteilten Veränderungen ihres Anlageengagements seit Gründung ihres Unternehmens. Die Kategorie „Sonstige“ umfasst Staatsfonds, karitative Organisationen und Unternehmen.

[7] “Impact Investing on the Rise: How Financial Advisors are Adapting” und “Using dollars for change - Seven key insights into impact investing for 2022 and beyond”.

[8] Mischfinanzierung, strategischer Einsatz von Entwicklungsfinanzierung zur Mobilisierung zusätzlicher privater Gelder für die Förderung der nachhaltigen Entwicklung in Entwicklungsländern Die Mischfinanzierung kann privates Kapital in Projekte anziehen, die zur nachhaltigen Entwicklung beitragen und den Investoren gleichzeitig Finanzrendite bieten (Definition der OECD).

[9] COHEN Ronald, op. cit.

Rechtliche Hinweise

Das vorliegende Dokument ist eine Marketing-Anzeige. Es bezieht sich direkt oder indirekt auf ein oder mehrere Finanzprodukte (das „Finanzprodukt“). Die in dieser Veröffentlichung enthaltenen Wirtschafts- und Finanzinformationen dienen ausschließlich der Information und basieren auf den zum Erstellungsdatum des Dokuments bekannten Informationen. Sie stellen keine Anlageberatung und keine Aufforderung oder Empfehlung zur Anlage dar und dürfen keinesfalls als rechtliche oder steuerliche Beratung verstanden werden. Es wird keinerlei Gewähr für die Richtigkeit, Zuverlässigkeit, Aktualität und Vollständigkeit dieser Angaben übernommen. BLI - Banque de Luxembourg Investments („BLI“) macht alle Empfänger dieses Dokuments darauf aufmerksam, dass sämtliche Informationen über ein Finanzprodukt, insbesondere bezüglich der Performance dieses Finanzprodukts, mit größter Vorsicht zu verwenden sind:

- Alle Szenarien bezüglich der künftigen Performance, die in diesem Dokument vorgestellt werden, sind eine Schätzung dieser künftigen Performance, basierend auf früheren Daten bezüglich des Werts des Finanzprodukts und/oder der aktuellen Bedingungen. Sie stellen keinen genauen Indikator dar, zudem müssen andere Faktoren berücksichtigt werden, auf die die Marktentwicklung und die Haltedauer des Finanzprodukts zurückzuführen sind.

- Die frühere Wertentwicklung lässt nicht auf zukünftige Renditen schließen.

BLI übernimmt keinerlei Haftung für die künftigen Erträge dieser Finanzprodukte und ist für die vorliegenden Informationen oder Entscheidungen, die ein Anleger eventuell auf der Grundlage dieser Informationen trifft, nicht verantwortlich. Jeder Interessent muss sicherstellen, dass er alle Risiken versteht, die mit seinen Anlageentscheidungen verbunden sind. Vor einer Entscheidung muss er sorgfältig und zusammen mit seinen eigenen Beratern prüfen, ob ihre Anlagen mit seiner individuellen Finanzsituation übereinstimmen, insbesondere in Bezug auf rechtliche, steuerliche und buchhalterischen Aspekte.

Er muss darüber hinaus sämtliche Eigenschaften und Ziele des Finanzprodukts berücksichtigen, insbesondere bezüglich der Aspekte der Nachhaltigkeit gemäß Verordnung (EU) 2019/2088 des Europäischen Parlaments und des Rates vom 27. November 2019 über nachhaltigkeitsbezogene Offenlegungspflichten im Finanzdienstleistungssektor.

Die Zeichnung von Investmentfondsanteilen erfolgt ausschließlich auf Basis des aktuellen Verkaufsprospekts, des jüngsten Geschäftsberichts sowie des jüngsten Halbjahresberichts sowie des Dokuments „Wesentliche Anlegerinformationen“ („Key Investor Information Document“ oder „KIID“) (die „Dokumente“). Die Dokumente sind bei BLI jederzeit kostenlos erhältlich. Sämtliche Dokumente, einschließlich der Informationen zur Nachhaltigkeit, können auf der Website von BLI unter www.bli.lu abgerufen werden. Jede Vervielfältigung dieses Dokuments bedarf der vorherigen schriftlichen Zustimmung von BLI.

Verfasser: Jean Philippe Donge, Head of Fixed Income, info@bli.lu

Der Verfasser dieses Dokuments ist Mitarbeiter von BLI - Banque de Luxembourg Investments, einer von der Commission de Surveillance du Secteur Financier Luxembourg (CSSF) zugelassenen Verwaltungsgesellschaft.

Veröffentlicht am 25. Oktober 2022, 15:30 Uhr