Investieren in Japan - Themeninvestments angesichts des Pokémon-Go-Wahns

Wer in den vergangenen Wochen nicht hinter dem Mond gelebt hat, muss vom Phänomen Pokémon Go gehört haben, das die Welt im Sturm eroberte. Der Riesenerfolg von Niantic Inc. hat nicht nur einen globalen Hype ausgelöst, sondern auch den Aktienmarkt stark beeinflusst.

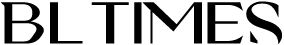

Die Aktien von Nintendo, das einen kleinen Anteil an Niantic hält und zu 32 % an The Pokémon Company (die Gesellschaft, die für die Lizenzierung für Pokémon zuständig ist) beteiligt ist, erlebten ein kräftiges Auf und Ab, und ihr durchschnittlicher Tagesumschlag an der Börse Tokios hat sich nach der Veröffentlichung von Pokémon Go verdreißigfacht. Der Aktienkurs hatte sich in den ersten Tagen mehr als verdoppelt und brach dann ein, nachdem das Unternehmen die finanziellen Folgen des Erfolgs herunterspielen musste.

Das Pokémon-Fieber wirkte sich auch auf andere Aktien aus: McDonald’s Japan verteilt Pokémon-Figuren in seinen Happy Meals; der Aktienkurs des Unternehmens stiegen zeitweise um 25 %, nachdem das Spiel auf den Markt kam. Der Aktienkurs von First Baking, Bäcker von „Pokémon-Brot“, stieg um 23 % und auch die Aktie von Fuji Media Holdings, das ebenfalls eine kleine Beteiligung an Niantic hält, legte um mehr als 20 % zu. Der Aktienkurs von Sanoyas Holdings, ein Engineering-Unternehmen, dessen Freizeitsparte Einrichtungen zum Thema Pokémon betreibt, stieg vorübergehend um über 300 %, während die Aktien von Imagica Robot, Produzent von Pokémon-Cartoons, für kurze Zeit fast 200 % zulegten.

Aktienkurse von Nintendo, Sanoyas und Imagica Robot (seit Jahresbeginn)

Source: Bloomberg

Während die potenziellen Folgen des Spieleerfolgs und des Pokémon-Wahns für die Finanzergebnisse dieser Unternehmen noch nicht feststehen, ist klar, dass derjenige, der am Aktienmarkt auf derartigen Erfolgswellen schwimmt, ein großes Risiko eingeht. Den richtigen Zeitpunkt für derartige Anlagen („Wetten“ wäre wohl eine angemessenere Bezeichnung) zu finden, kann sich als sehr frustrierend erweisen, da der kurzfristige Newsflow oft zu starken Marktschwankungen führt. Bei Anlagen, die während derartig volatiler Zeiten getätigt werden, handelt es sich oft um bloße Spekulation auf kurzfristige Handelsgewinne, und sie dienen selten dem Aufbau langfristiger Positionen. Daher bleiben die Unternehmensgewinne meistens unbeachtet, und die für die Anlagen gezahlten Preise erweisen sich langfristig oft als zu hoch.

Kurzfristige Anlagethemen am japanischen Aktienmarkt

Am japanischen Aktienmarkt erleben Anleger häufiger derartige Erfolgswellen als an anderen Märkten. Nach jahrzehntelanger Enttäuschung haben sich viele Anleger von fundamentalen Anlagen abgewendet. Trotz der ansehnlichen Erholung in den vergangenen drei Jahren bleiben viele internationale Anleger in Japan untergewichtet und schrecken vor langfristigen Verpflichtungen zurück. Um ein Engagement auf dem japanischen Markt aufzubauen, setzen sie eine Zeitlang auf bestimmte Themen, ohne dabei Fundamentaldaten oder Bewertungen von Unternehmen wirklich Beachtung zu schenken. Auch wenn der jüngste Pokémon-Rausch extrem ist, ist er nur ein Beispiel für die Modeerscheinungen, von denen es in der Vergangenheit bereits viele gab.

So brach beispielsweise 2003 in Asien SARS aus, und die japanischen Anleger kauften wie im Rausch Aktien von Herstellern von Atemmasken und sorgten für einen Einbruch bei Aktien der Reisebranche. 2008 veranlasste der extreme Anstieg der Rohölpreise die Anleger, Unternehmen zu kaufen, die irgendwie mit dem Thema alternative Energien zu tun hatten. 2012 führte die rasche Verbreitung von Smartphones und Social Games zu einem starken Anstieg der Aktienkurse von Unternehmen aus dem Spielsektor. In den vergangenen Jahren hat durch die steigende Zahl ausländischer Touristen in Japan die Nachfrage nach Transport- und Konsumwerten zugenommen. Obwohl bestimmte Themen das Anlegerverhalten stärker beeinflusst haben als andere, hatten die meisten starke Marktschwankungen und unerfüllte Erwartungen zur Folge.

Bei BLI - Banque de Luxembourg Investments versuchen wir erst gar nicht, diese Wellen auszumachen und auf ihnen mitzuschwimmen. Unser Anlageansatz veranlasst uns, Aktien von Unternehmen zu kaufen, die über einen Wettbewerbsvorteil verfügen, der es ihnen ermöglicht, langfristig Shareholder Value zu schaffen. Wir messen auch der Bewertung von Unternehmen große Bedeutung bei, damit wir nicht in die Falle geraten, unsere Anlagen zu teuer zu bezahlen. Unsere Anlageentscheidungen basieren nicht auf kurzfristigen Themen, und wir bemühen uns, Aktien zu meiden, um die zu viel Wind gemacht wird und die durch nicht nachhaltige Wachstumserwartungen Auftrieb erhalten.

Thematische Anlagen bei BLI

Auch wenn wir bei bestimmten kurzfristigen Themen nicht aktiv dem Trend folgen, kommen unseren einzelnen Investments häufig bestimmte, interessante langfristige Tendenzen zugute:

Bei exportorientierten Unternehmen hält unser japanischer Aktienfonds BL-Equities Japan verschiedene Unternehmen aus den Themenbereichen Industrieautomatisierung und Wachstum der mobilen Datenkommunikation. Industrie- und Chemieunternehmen wie Fanuc, Keyence oder Nitto Denko, die in einem früheren Blogartikel mit dem Titel „Automatisierung für die Welt" näher beschrieben wurden, sind gut aufgestellt, um von diesen strukturellen Wachstumsthemen zu profitieren. Ein weiteres langfristiges Thema ist die schnell wachsende Mittelklasse in Schwellenländern, und hier sind Unternehmen wie Pigeon, ein führender Hersteller von Babyfläschchen und Saugern, und Unicharm, Japans führender Windelhersteller, gut aufgestellt.

Unter den auf dem Binnenmarkt engagierten Unternehmen enthält das Portfolio des Fonds mehrere Unternehmen, die von der Konsolidierung des japanischen Einzelhandelssektors profitieren. Ain Holdings, ABC-Mart oder Don Quijote zählen zu den Einzelhandelsunternehmen, die in einem früheren Blogartikel mit dem Titel „Eine neue Einzelhändlergeneration" erwähnt wurden, da sie auf Kosten kleinerer Wettbewerber Marktanteile hinzugewinnen. Ein weiteres wichtiges Thema in Japan ist der demografische Wandel. So profitiert beispielsweise Secom, Japans führendes Unternehmen für Sicherheitssysteme, von der Bevölkerungsalterung, da das Unternehmen sein Angebot auf Dienstleistungen für Senioren ausgeweitet hat.

Ein wichtiges, auf dem japanischen Aktienmarkt stets wiederkehrendes Thema ist die Rotation zwischen den stärker vom Export abhängigen Sektoren einerseits und den stärker von der Binnenwirtschaft abhängigen andererseits. Umschichtungen von Anlagen zwischen diesen Segmenten basieren allgemein auf dem Ausblick für die globale Wirtschaft und den japanischen Yen. Sie können plötzlich eintreten, über längere Zeiträume anhalten und die Performance der Aktien stark beeinflussen. Da es sehr schwierig ist, Parameter wie Währungen, Wirtschaftsdaten oder Anlegerstimmung vorauszusagen, die diese Sektorrotation beeinflussen, haben wir beschlossen, dass unser japanischer Aktienfonds stets ein solides Gleichgewicht zwischen binnenmarkt- und exportorientierten Unternehmen wahren soll. Bei dieser Entscheidung handelt es sich vor allem um eine Risikokontrollmaßnahme, da sie verhindert, dass der Fonds ein zu starkes Engagement in eine bestimmte Richtung aufbaut. Es handelt sich um die einzige, für das Portfolio getroffene Top-down-Entscheidung, die Auswahl der Unternehmen in den beiden Kategorien basiert dagegen ausschließlich auf einer Bottom-up-Ansatz..

Anlagethemen und deren Auswirkungen auf die Fondsperformance

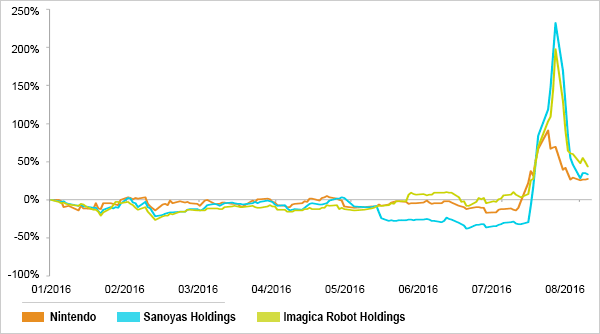

Abgesehen von dieser strukturellen Entscheidung, ein ausgewogenes Verhältnis zwischen Export- und Binnenmarktunternehmen zu wahren, kann die kurzfristige Fondsperformance auch von vielen anderen Themen mitbestimmt werden, die das Verhalten der Anleger am japanischen Markt beeinflussen. So war 2013 das wichtigste Anlagethema in Japan der geldpolitische Aspekt der Abenomics, der zu einer Abwertung des Yen und einem Rückgang der Risikoaversion der Anleger führte, wie ich in einem früheren Blogartikel mit dem Titel „Die Auswirkungen der Abenomics" schrieb. Daher suchten die Anleger nach Aktien mit hohem Beta und hoher Fremdfinanzierung sowie nach Small Caps und Aktien aus Sektoren wie Brokerage oder Immobilien. Das kam uns nicht entgegen, da unser Engagement in diesen Kategorien strukturell gering ist. Im Ergebnis hinkte der BL-Equities Japan während des Betrachtungszeitraums hinter dem Markt her.

BL-Equities Japan ggü. MSCI Japan NR seit Auflegung

Source: Bloomberg

Kurzfristig können themenorientierte Märkte die Performance grundsätzlich negativ beeinflussen. Wir sind jedoch davon überzeugt, dass die Aktienmärkte langfristig wirtschaftliche Realitäten widerspiegeln und dass sich unser Ansatz, Qualitätsunternehmen zu angemessenen Bewertungen zu kaufen, auszahlt. Der BL-Equities Japan konnte seit Anfang 2014 den 2013 verlorenen Boden wieder wettmachen, und seit seiner Auflegung 2011 übertrifft der Fonds den Markt deutlich.

Themenorientierte Märkte können sich dabei auch zu unseren Gunsten auswirken. So lautete beispielsweise in den beiden vergangenen Jahren ein Schwerpunktthema der japanischen Anleger „Verbesserung von Corporate Governance und Aktionärsrendite“. Die Gründe für diesen Trend habe ich in einem Blogartikel aus dem vergangenen Jahr mit Titel „Corporate Governance gewinnt an Bedeutung" beschrieben. Gewinnträchtige Unternehmen, die hohen Free Cash flow generieren, rückten in den Fokus der Anlegerinteressen, und die Nachfrage nach Wachstumswerten von guter Qualität hat zugenommen. Da diese Art von Unternehmen die bevorzugten Kandidaten für Anlagen des BL-Equities Japan sind, hat dieses Thema sicherlich mit zur hervorragenden Performance des Fonds während des Betrachtungszeitraums beigetragen.

Themenorientierte Märkte als Gelegenheiten für Anleger

Wie wir gesehen haben, spiegeln die Märkte auf kurze Sicht nicht immer die wirtschaftliche Realität wider. Einerseits können Aktien unbeliebt werden, weil sie einfach nicht einem bestimmten Thema entsprechen, während die Märkte andererseits die Aktienkurse allein auf der Basis kurzfristiger Neuigkeiten und der Stimmung in die Höhe treiben können. Als Fondsmanager mit langfristiger Perspektive bemühen wir uns bei BLI, diese Marktentwicklungen zu unserem Vorteil zu nutzen. Wir können von Gelegenheiten profitieren, die sich ergeben, wenn unbeliebte Unternehmen mit attraktiven und langfristigen Wachstumsperspektiven aus falschen Gründen zu billig werden. Und wir können bei den populären Unternehmen in unserem Portfolio, deren Bewertungen nur deshalb zu stark gestiegen sind, weil sie einem beliebten Thema entsprechen, Gewinne mitnehmen. Bei diesem antizyklischen Ansatz könnten Anleger einige kurzfristige Anlagegelegenheiten verpassen und sich mitunter auf der falschen Seite der Gleichung befinden, wenn bestimmte Themen zum Tragen kommen. Langfristig dürfte sich dieser Ansatz jedoch für Anleger als gewinnbringend erweisen und ihnen helfen, bessere und nachhaltigere Renditen zu verbuchen als diejenigen, die sie erzielen würden, wenn sie in themenorientierten Märkten einfach der Herde folgen würden.