Anlagen in Schwellenländern - Fokus auf lokaler Marktdominanz statt auf globaler Präsenz

Bei der Implementierung unseres Business-Like-Investmentansatzes für die Schwellenländermärkte stoßen wir oft auf Unternehmen mit beherrschenden Positionen auf ihren lokalen Märkten. Während die Zahl der globalen Marktführer überschaubar ist, zeichnen sich die Schwellenländer durch viele höchst rentable lokale Marktführer aus. Diese Unternehmen sind bereits seit Jahrzehnten in ihren Heimatländern verankert und besitzen schlagende Wettbewerbsvorteile. Da sie den lokalen Präferenzen Rechnung tragen, können sie Größenvorteile erzielen, ihren Markenwert steigern und ihre Vertriebsnetze optimieren.

Aufstrebende Mittelschicht

Bevölkerungswachstum und steigende Einkommen sind die zwei Schlüsselfaktoren, die dem Konsum in den Schwellenländern auch künftig Schub verleihen werden.

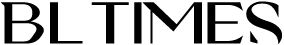

China, jährliches verfügbares Einkommen städtischer Haushalte, Nominales Pro-Kopf-BIP-Wachstum

Quelle: China National Bureau of Statistics

So lag das nominale Wachstum des verfügbaren Einkommens städtischer Haushalte in China in den letzten Jahren beispielsweise bei fast 7,5%.

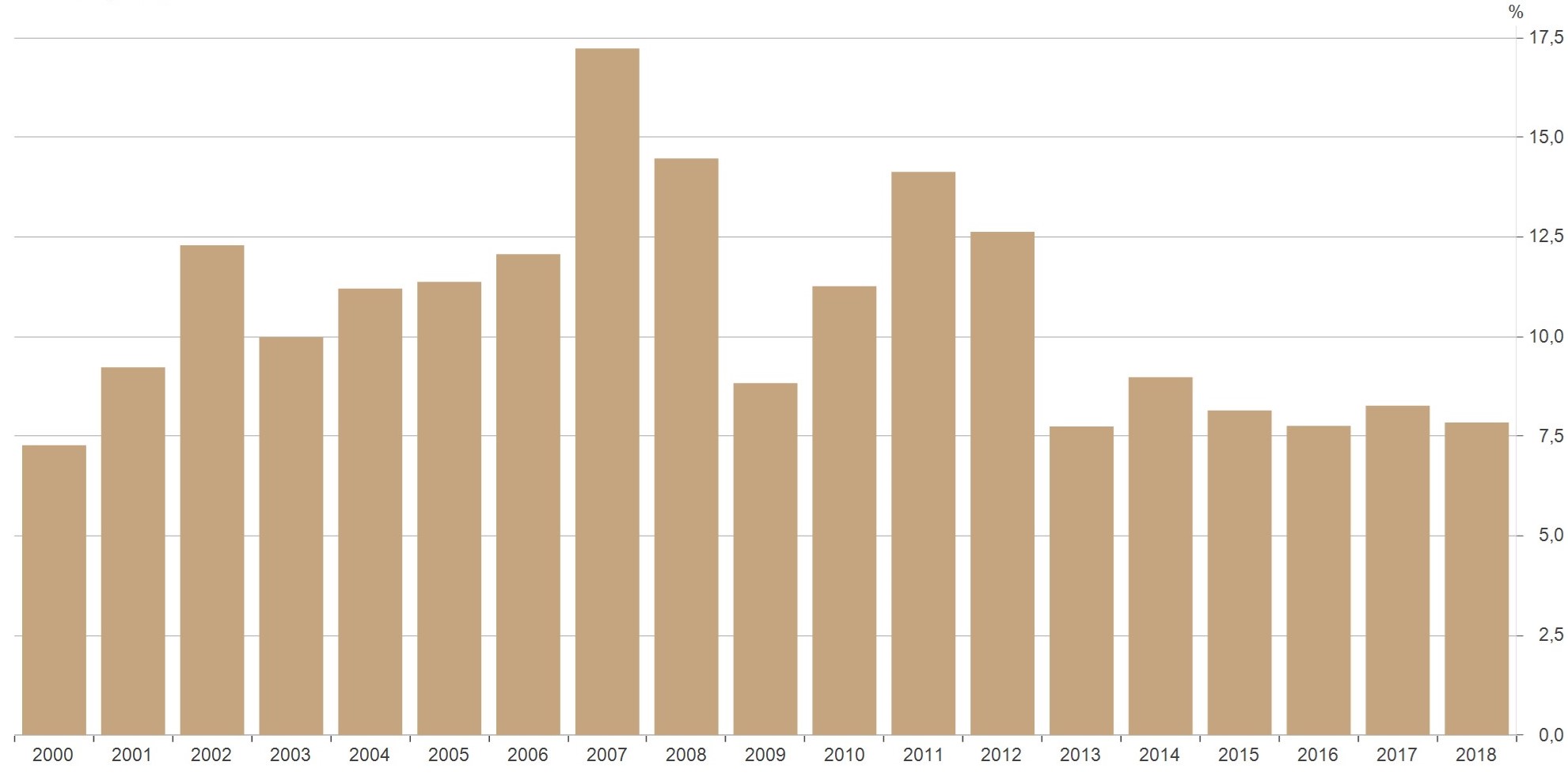

Noch wichtiger ist die Feststellung, dass der Konsum allmählich einen immer größeren Beitrag zum chinesischen BIP-Wachstum leistet. Seit der globalen Finanzkrise durchläuft China einen grundlegenden Transformationsprozess durch einen Übergang von einer exportlastigen Wirtschaft zu einem nachhaltigeren binnenmarktorientierten Wachstumsmodell. Seit 2008 sind die Exporte rückläufig, während der Binnenkonsum steigt.

Verbrauch der privaten Haushalte und Exporte als Komponenten des chinesischen BIP

Quelle: United Nations Conference on Trade & Development

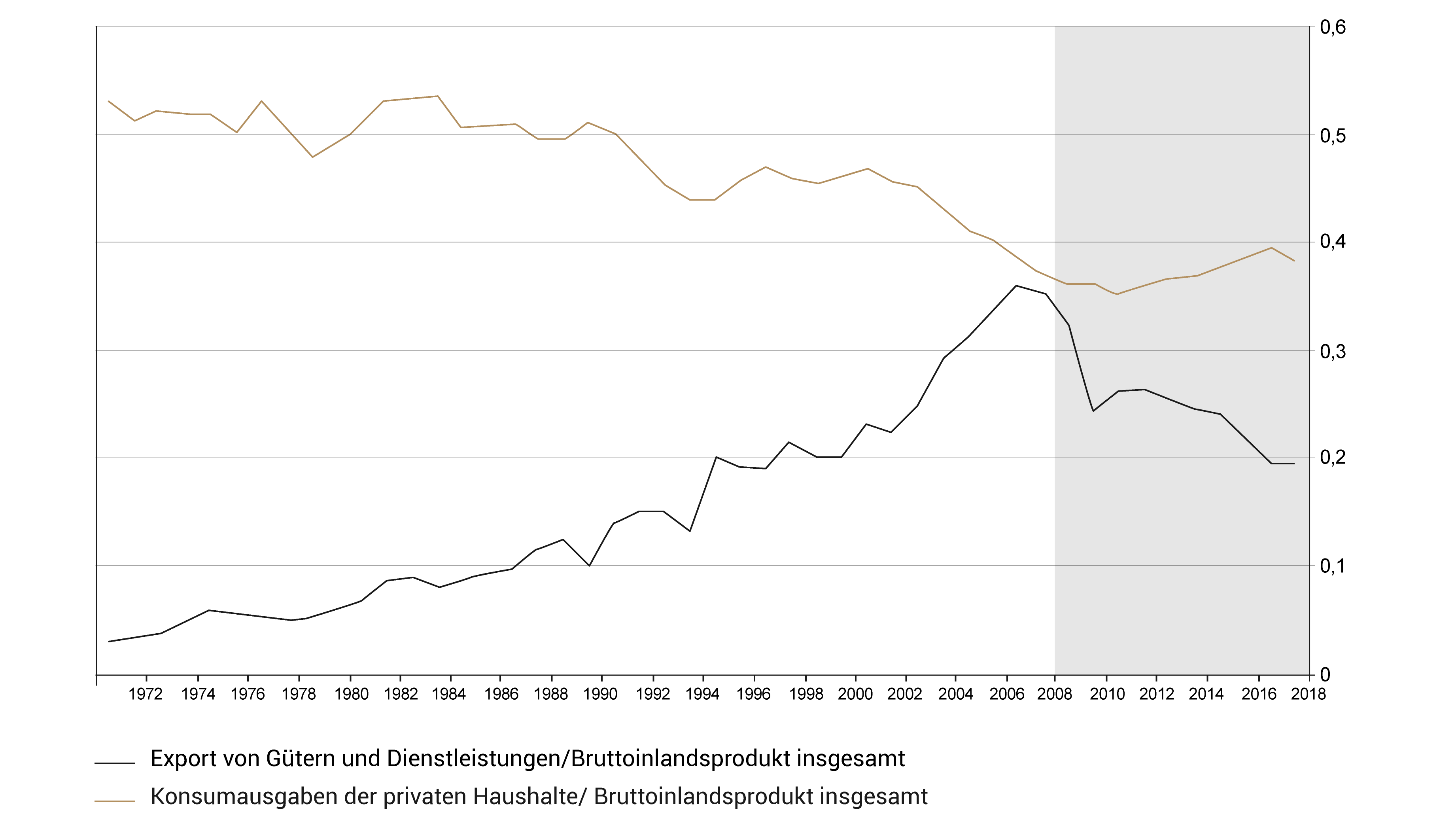

Das Konsumwachstum verläuft jedoch nicht linear, sondern S-kurvenförmig. Wenn sich die Konsumgewohnheiten der Verbraucher grundlegend ändern, kommt es zu einer Sättigungsgrenze. Ab einem bestimmten Niveau des verfügbaren Einkommens (Startpunkt) verläuft das Konsumwachstum exponentiell.

S-Kurve

Die Unternehmensstrategie entwickelt sich im Laufe der unterschiedlichen Wachstumsphasen. In der ersten und zweiten Phase des Konsumwachstums liegt der Schwerpunkt eines Unternehmens auf dem Aufbau eines optimalen Vertriebsnetzes. Es muss sicherstellen, dass seine Produkte in Geschäften in der Nähe der Kunden, die oft in ländlichen Gebieten leben, zu finden sind.

Die zweite Phase entspricht einem starken Anstieg des Konsums, wenn die Produkte oder Dienstleistungen für eine wachsende Zahl von Kunden verfügbar sind und sie diese häufiger kaufen bzw. in Anspruch nehmen. In dieser Phase verzeichnet ein erfolgreiches Unternehmen ein schnelles Volumenwachstum, es muss hohe Investitionen in Sachanlagen vornehmen, um dieses Wachstum zu flankieren.

Zur Veranschaulichung dieses Prozesses nehmen wir das Beispiel des führenden Brauereiunternehmens in Brasilien und ganz Lateinamerika – AmBev.

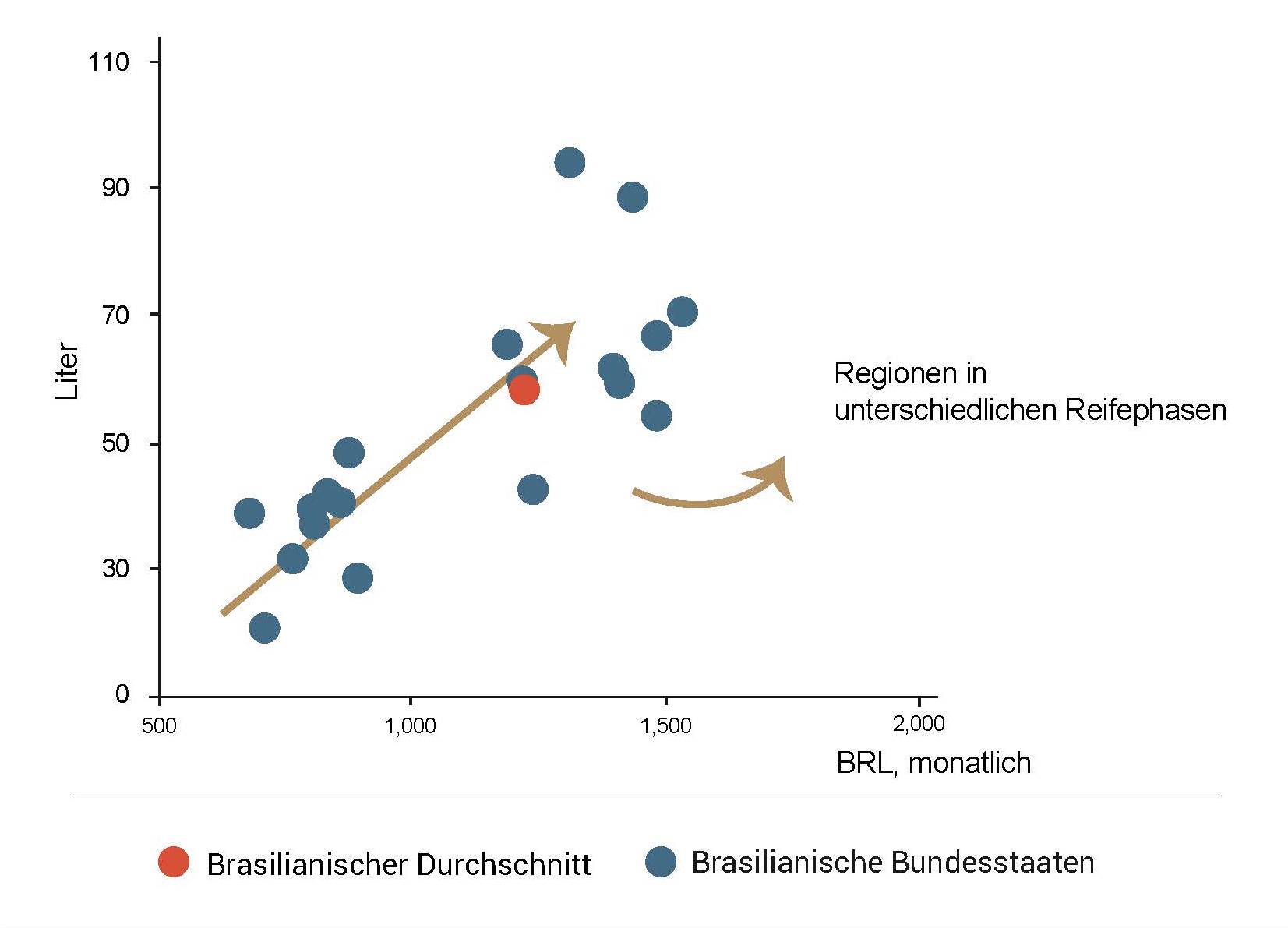

Brasilien, Bierverbrauch pro Kopf vs. persönliches Einkommen

Quelle: IBGE 2014, Nielsen, AmBev, UN, LCA

AmBev beliefert 27 brasilianische Bundesstaaten. Hier verzeichnet AmBev eine eindeutige Korrelation zwischen persönlichem Einkommen und Bierverbrauch. In reicheren Bundesstaaten wie São Paulo ist der Verbrauch erheblich höher als beispielsweise in den einkommensschwächeren Regionen im Nordosten Brasiliens.

Mit einem Marktanteil von fast 70% in Brasilien verfügt AmBev über hohe Größenvorteile und ein riesiges Vertriebsnetz. Angesichts der hohen Fixkosten im Biergeschäft kann AmBev dank seines volumenmäßig hohen Marktanteils die einzelne Bierflasche deutlich kostengünstiger herstellen als seine Wettbewerber. Zwischen dem Marktanteil eines Brauereiunternehmens und seiner operativen Marge (cf. Wettbewerbsvorteile – ein inhärenter Faktor des „Business-Like Investing“) besteht de facto eine enge Korrelation. Dies ist wohl der Hauptgrund für die historische Konsolidierung in der Brauereibranche.

In der dritten Phase der Konsumkurve schwächt sich das Volumenwachstum ab. Das Unternehmen wird sich jetzt weniger auf Umsatzwachstum, sondern verstärkt auf Margen- und Rentabilitätssteigerungen konzentrieren. In stärker entwickelten Volkswirtschaften ist die Marktdurchdringung bei Basiskonsumgütern bereits sehr stark, so dass Unternehmen die Umstellung auf Premiumprodukte – die „Premiumisierung“ – vorantreiben, d.h. die Steigerung der Attraktivität einer Marke oder eines Produkts für die Kunden durch die Hervorhebung seiner Hochwertigkeit und Exklusivität.

Hier kommt neben dem engmaschigen Vertriebsnetz die Strahlkraft der Marke zum Tragen. In dieser Phase, in der sich das Umsatzwachstum in Grenzen hält, versuchen Unternehmen durch einen immer exklusiveren und individuelleren Markenauftritt ein starkes Markenerlebnis zu erzeugen. Dem US-amerikanischen Psychologen Abraham Maslow zufolge ist der Kauf von Produkten, die als funktional überlegen wahrgenommen werden oder die besonders auffällig sind, eine grundlegende menschliche Eigenschaft. Diese Phase ist weniger durch Investitionen als durch höhere Werbekosten gekennzeichnet.

Die Urbanisierung und vor allem der damit verbundene anspruchsvolle Lebensstil sind die Vektoren der Premiumisierung. Die Bevölkerung der Schwellen- und Industrieländer zieht es vom Land in die städtischen Gebiete, wo sie sich bessere Arbeitsplätze, soziale Dienstleistungen und eine insgesamt höhere Lebensqualität erhoffen.

Premiumisierung ist der nächste Wachstumstreiber für die Unternehmen in den Schwellenländern. Der Schwerpunkt liegt weniger auf Umsatzwachstum, sondern auf dem optimalen Produktmix und somit auf Margensteigerungen. Doch in vielen Schwellenländern ist die Sättigungsgrenze beim Konsum noch nicht erreicht. Mit anderen Worten: Das Volumenwachstum ist noch immer ein wichtiger Ertragsfaktor eines Unternehmens. Bei AmBev in Brasilien entfallen z. B. derzeit nur 10% des gesamten Volumens auf das Premiumsegment.

Bei diesem nächsten Wachstumsvektor nicht den Anschluss zu verpassen, ist für alle Konsumunternehmen lebenswichtig. Want Want China, ein Hersteller von Snacks und Milchgetränken, verzeichnete dank seines leistungsfähigen Vertriebsnetzes in den ländlichen Gebieten Chinas ein schnelles Absatzwachstum. Doch als sich dieses Wachstum verlangsamte, ging das Unternehmen die Premiumisierung und Innovationsphase zu zögerlich an. Aufbauend auf das engmaschige Verteilungsnetz und sein solides Markenimage begann Want Want China vor Kurzem mit der Markteinführung gesünderer Varianten seiner meistverkauften Produkte. Das Unternehmen konzentriert sich nunmehr auf die Konsolidierung seines Marktanteils und die Verbesserung des Produktmix, um höhere Renditen zu erzielen.

Handelskonflikte und Protektionismus

Anleger, die von der Konsumdynamik in den Schwellenländern profitieren möchten, stehen zwei Möglichkeiten zur Verfügung. Die erste Option sind direkte Anlagen in lokale Unternehmen, die ihre Produkte und Dienstleistungen an dortige Verbraucher verkaufen. Die zweite Option ist eine Anlage in globale Unternehmen mit Sitz in den Industrieländern, die Konsumgüter in den Schwellenländern verkaufen.

Angesichts der Handelskonflikte zwischen den USA und mehreren Schwellenländern wie China, Mexiko und der Türkei (um nur die wichtigsten zu nennen), könnte die zweite Option riskanter werden. Höhere Zölle und ein erhöhter Protektionismus kommen nationalen Unternehmen und lokalen Marken zugute.

Zudem könnten Unternehmen in Schwellenländern, die wie beispielsweise die Zulieferer von Apple und Nike hochgradig von den Industriestaaten abhängig sind, stark in Mitleidenschaft gezogen werden. Das gesamte „America First“-Konzept, das auf die Rückführung der Produktion in die USA abzielt, wird zur Bedrohung für die Geschäftsmodelle vieler Zulieferer mit Sitz in den Schwellenländern. In einer Welt, in der sich die Globalisierung verlangsamt oder sogar umkehrt, wird global agierenden Unternehmen ein rauer Wind entgegenschlagen. Lokale und regionale Akteure könnten die Nutznießer dieser Polarisierung sein.

BL - Emerging Markets: Nutzung der lokalen Konsumdynamik

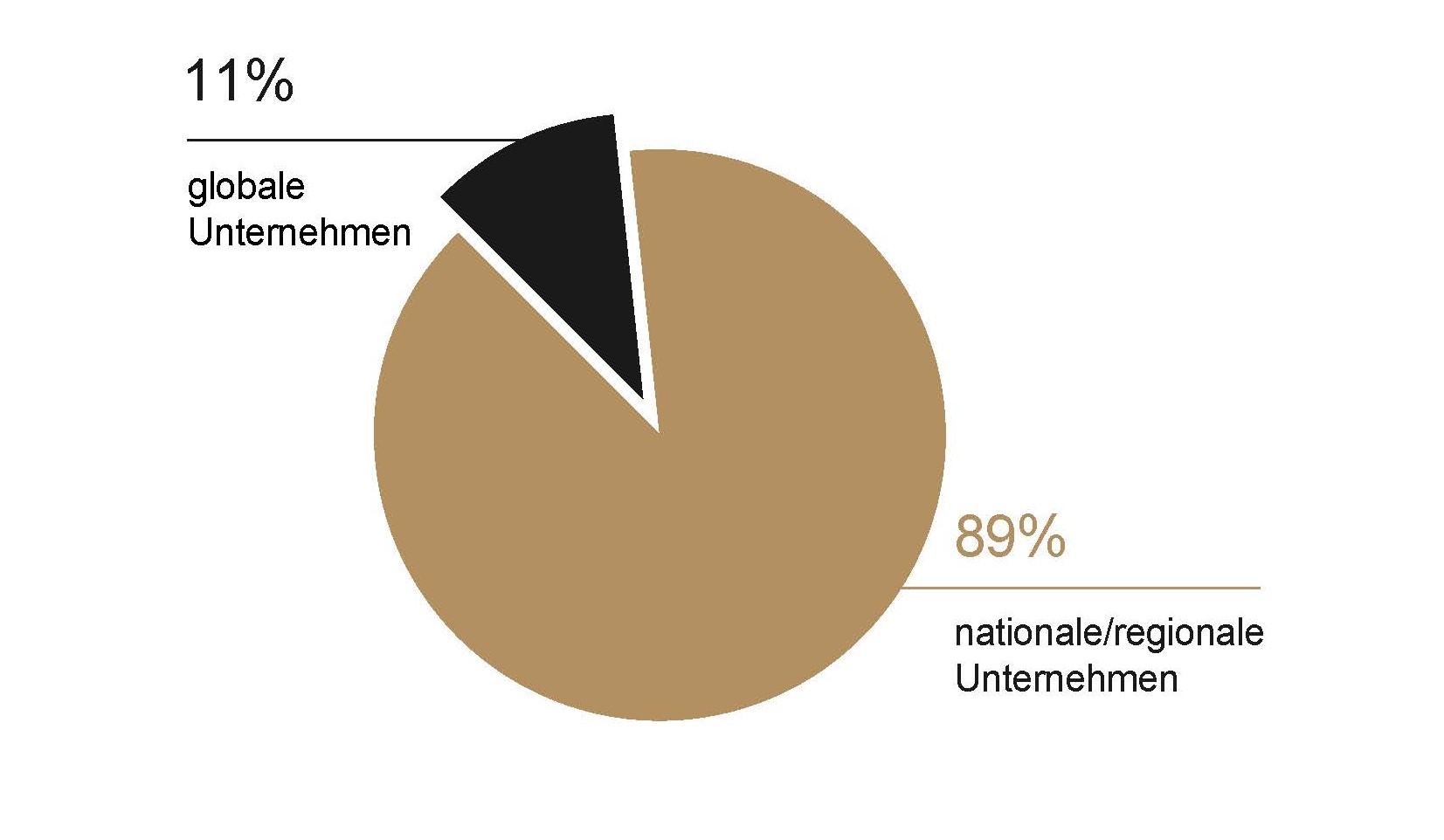

Der BL - Emerging Markets Fund legt seinen Anlageschwerpunkt auf „reine“ Schwellenländerunternehmen, so dass 89% seiner Aktienallokation in Unternehmen mit Sitz in Schwellenländern und überwiegender Geschäftstätigkeit in den lokalen Konsumsektoren investiert sind. Dieser Schwerpunkt ergab sich nicht aus einem thematischen Ansatz, sondern aus dem Stock-Picking-Verfahren, das BLI für die Aktienmärkte der Schwellenländer implementiert.

Aktienallokation des BL - Emerging Markets Fund

Quelle: BLI - Banque de Luxembourg Investments S.A., stand 31/05/2019

56 von 63 Unternehmen sind auf ihren Binnenmarkt fokussiert, wobei die Mehrheit im nicht zyklischen Konsumgütersektor tätig ist. Dieser Sektor umfasst sowohl Unternehmen, die Nahrungsmittel, Getränke, Haushaltsprodukte oder Kosmetik herstellen als auch Betreiber von Bedarfsartikelgeschäften oder Apotheken.

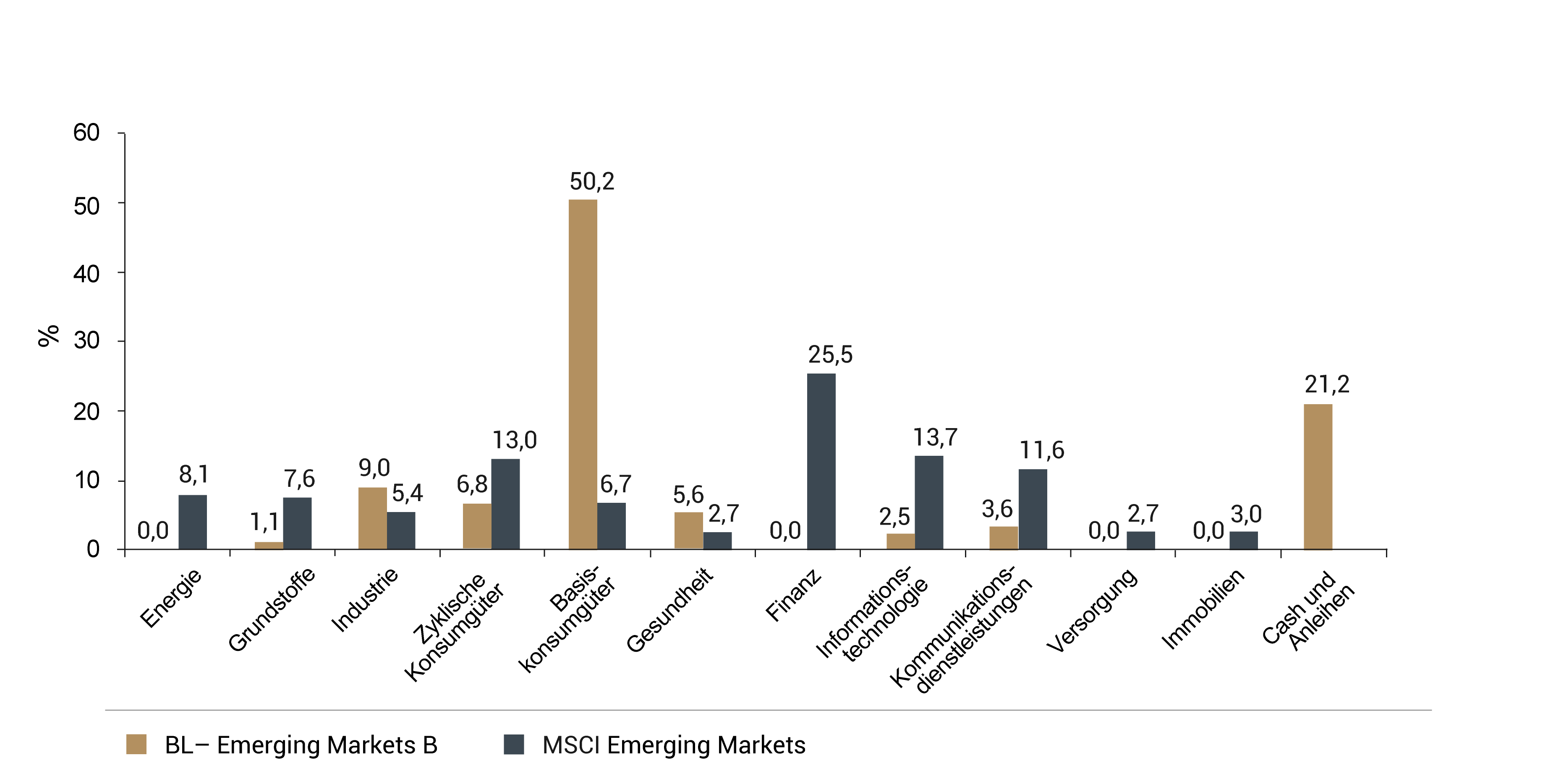

Branchenallokation des BL - Emerging Markets Fund

Quelle: BLI - Banque de Luxembourg Investments S.A., stand 31/05/2019

Die meisten dieser Unternehmen verfügen über Wettbewerbsvorteile aufgrund ihrer seit Langem bestehenden Vertriebsnetze, ihres Markenimages oder ihrer Größenvorteile. Sie können auf ihre starke lokale Marktpräsenz und eine wachsende Mittelschicht aufbauen, um Umsatz- und Margensteigerungen zu erzielen.