Dollar fort ou euro faible ?

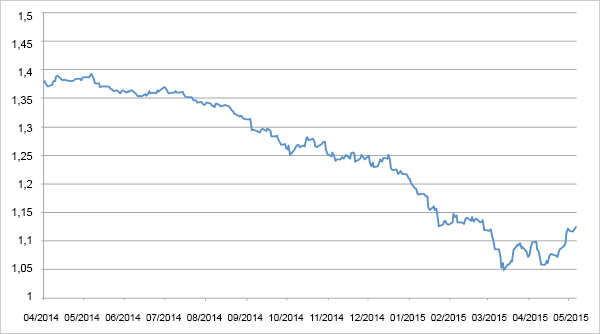

En l'espace d'un an, le dollar américain est passé d'environ 1,38 à 1,12 USD/EUR. Ceci représente une appréciation de plus de 20%. Pour un investisseur en euros, un placement en dollar a donc été intéressant rien qu'en considérant l'effet de change. Cet effet de change favorable ne se limite cependant pas aux investissements en dollar. L'euro s'est en effet affaibli par rapport à la plupart des devises.

En l'espace d'un an, le dollar américain est passé d'environ 1,38 à 1,12 USD/EUR :

Ceci représente une appréciation de plus de 20%. Pour un investisseur en euros, un placement en dollar a donc été intéressant rien qu'en considérant l'effet de change. Cet effet de change favorable ne se limite cependant pas aux investissements en dollar. L'euro s'est en effet affaibli par rapport à la plupart des devises.

| Evolution par rapport à l'euro depuis le 01/04/2014 | |

| Dollar américain | +23% |

| Dollar de Taïwan | +23% |

| Won sud-coréen | +22% |

| Franc suisse | +22% |

| Dollar de Singapour | +17% |

| Rand sud-africain | +16% |

| Dollar canadien | +14% |

| Livre sterling | +13% |

| Dollar néo-zélandais | +11% |

| Dollar australien | +9% |

| Peso mexicain | +7% |

| Yen japonais | +6% |

| Real brésilien | +3% |

| Couronne norvégienne | -1% |

Source : Bloomberg

Ces derniers mois, l'allocation aux devises a donc constitué un facteur clé dans la gestion des investissements. Depuis 2008, le taux de change de l'euro par rapport au dollar américain s'est maintenu entre 1,20 et 1,50 USD/EUR. C'est pourquoi la rapidité et l'ampleur de l'appréciation du dollar ont surpris.

L'évolution des devises n'a pourtant pas touché que les investisseurs ; elle a également eu un impact sur le commerce extérieur de la zone euro et, partant, sur l'économie réelle. On peut ainsi penser que les exportations ont tiré parti de la faiblesse de la monnaie unique ces derniers mois. En 2014, l'excédent de la balance commerciale a augmenté de plus de 42 milliards EUR, à 194,8 milliards EUR, soit une croissance de plus de 27%. Pourtant, les exportations n'ont augmenté « que » de 2%, tandis que les importations sont restées pratiquement inchangées. Dans la mesure où les exportations nettes représentent quelque 2% du PIB total de la zone euro, la contribution à la croissance économique de la zone euro de l'accoissement du surplus commercial n'a été que de 0,5%.

Le sentiment des entreprises de la zone euro axées sur l'exportation s'est certes amélioré avec l'affaiblissement de l'euro mais est encore loin d'être euphorique, et ce pour différentes raisons:

- Le yen, qui fait concurrence à l'euro sur le marché mondial, s'est lui aussi nettement déprécié face au dollar US.

- Ces dernières décennies, la contribution de la zone euro à la chaîne de valeur mondiale s'est considérablement réduite en raison de la mondialisation.

- Il y a bien longtemps que les entreprises axées sur l'exportation couvrent en partie le risque de change

- Enfin, de nombreux clients, toujours mieux informés, sont conscients des effets de change et exigent d'en bénéficier.

Les effets positifs d'une dépréciation de la monnaie sont par ailleurs partiellement compensés par les effets négatifs. Ces effets négatifs peuvent non seulement se traduire par une perte de confiance généralisée, mais aussi par une inflation importée. Au vu des craintes mondiales entourant la déflation, ce risque semble aujourd'hui relever du domaine de la théorie. Il est pourtant bien présent. Prenons un exemple : si les prix de l'énergie en dollars étaient restés stables l'année dernière, la dépréciation de 20%, aurait mené à une inflation de 2%, toutes autres choses égales par ailleurs. Mais puisque le prix du pétrole en USD a chuté de 45% en même temps que l'euro s'est affaibli, l'effet d'inflation n'a pas eu lieu. En termes d'inflation, cette dépréciation est donc restée sans conséquence. La consommation domestique n'a cependant pas non plus profité de la chute des prix du pétrole, comme cela a été le cas aux Etats-Unis.

Fondamentalement, on peut se demander si, d'un point de vue économique, les effets positifs d'une devise structurellement faible compensent les risques sur le long terme. Dans le cas de l'euro, laquestion est de savoir si la faiblesse récente augure une ère marquée par un euro structurellement faible.

Cette question est également très importante pour les investisseurs. Ces derniers mois n'étaient-ils qu'un intermède, positif ou négatif selon le point de vue, ou est-il réellement temps de revoir en profondeur son positionnement sur l'euro ?

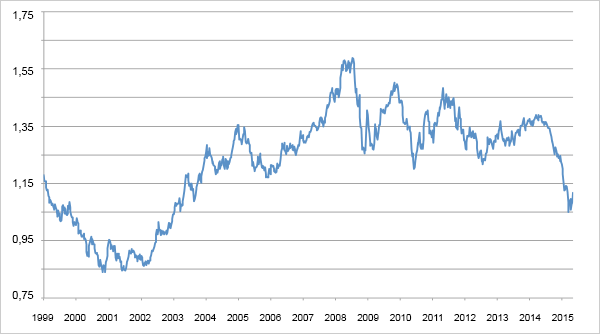

La faiblesse de l'euro a certes surpris dans une certaine mesure et s'est manifestée au même moment face à presque toutes les devises. Pourtant, elle ne permet pas de qualifier dès à présent la monnaie unique de devise structurellement faible. En effet, une dépréciation ou une appréciation de l'ordre de 25% d'une devise par rapport à une autre n'a rien d'inhabituel. Si l'on examine par exemple les fluctuations du cours de l'euro depuis 1999, cela semble même constituer la norme, et non l'exception.

Ce n'est par ailleurs pas la première fois que de telles fluctuations surviennent. Entre l'été 1980 et l'été 1981, le dollar américain s'est par exemple apprécié de près de 50% face au mark allemand, ce qui n'a pas empêché ce dernier de conserver son statut de monnaie structurellement forte.

Une telle volatilité sur les marchés des devises montre que la recherche d'un taux de change « correct » pour une monnaie est un exercice laborieux. Il est totalement absurde de supposer qu'une économie majeure, telle que celle des Etats-Unis ou de la zone euro, ait perdu ou gagné en l'espace de quelques mois le quart de sa « valeur » par rapport à une autre simplement parce que son taux de change a grimpé ou chuté de 25%.

Les notions de parité du pouvoir d'achat et d'équilibre de la balance des paiements demeurent pourtant des concepts à long terme pour déterminer un taux de change correct. Selon ces deuxconcepts, le taux de change est le moyen le plus simple (et le plus rapide) d'aplanir les déséquilibres économiques entre zones monétaires.

L'exemple de la Suisse souligne cependant leurs limites. La Suisse est entourée d'Etats membres de la zone euro et c'est donc tout naturellement que la majeure partie de son commerce extérieur s'effectue avec ces pays. Depuis l'introduction de la monnaie unique, la Suisse présente un déficit commercial avec la zone euro d'environ 25 milliards CHF en moyenne par an. Le franc suisse aurait donc dû se déprécier au fil du temps face à l'euro. Sur la base des différents modèles de parité du pouvoir d'achat, le franc a par ailleurs toujours été surévalué de 20 à 40%. La devise helvétique est néanmoins passée d'environ 1,60 CHF/EUR lors de l'introduction de l'euro en 1999 à quelque 1,04 CHF/EUR aujourd'hui.

Il est dès lors logique que les analystes financiers ne parlent que très rarement de ces concepts. Il est plutôt question de stabilité politique, de l'importance politique d'une zone économique, decroissance économique relative, d'inflation et, surtout, de politiques monétaires.

La vigueur du dollar au cours des derniers mois a ainsi été justifiée par la politique monétaire de plus en plus restrictive de la Fed (fin des rachats d'actifs et possible relèvement des taux) et celle de plus en plus expansive des banques centrales européenne et japonaise (assouplissement quantitatif de grande ampleur) dans le même temps.

Les perspectives ne se concentrent toutefois pas sur la situation actuelle mais bien sur l'évolution future des indicateurs économiques, respectivement des anticipations des acteurs du marché. Dans le cas du franc suisse, les investisseurs pensent notamment que l'importance géopolitique de la Suisse ne variera pas dans les prochains mois. Si une nouvelle crise géopolitique se déclarait, le statut de « valeur refuge » du franc suisse entraînerait une appréciation supplémentaire de cette monnaie. Toujours selon les investisseurs, la politique monétaire aux Etats-Unis reste très expansive mais tend à être plus restrictive par rapport à la situation au Japon ou dans la zone euro, ce qui pourrait favoriser une nouvelle appréciation du dollar. En procédant de la sorte, on ne peut toutefois que dégager des tendances. Il est naturellement impossible de prévoir un objectif de cours précis pour une ou plusieurs devises. Des prévisions favorables à une certaine devise entraîneront son appréciation, et inversément.

Voici mes prévisions pour les principales zones monétaires :

| USD | EUR | CHF | GBP | JPY | |

| Politique monétaire | + | - | - | + | - |

| Déflation/Inflation | ? | ? | + | ? | ? |

| Croissance | + | - | - | +/- | - |

| Stabilité sociale et politique | + | - | + | +/- | + |

| Géopolitique | + | ? | + | ? | ? |

| Parité du pouvoir d'achat (OCDE) | - | + | - | - | + |

| Commerce extérieur | -- | + | - | - | + |

| Total | 4:3 | 2:3 | 3:4 | 1:2 | 3:2 |

Source : Bloomberg/BLI

On peut bien entendu discuter de chacune de ces prévisions, et chaque investisseur peut établir soi-même un tableau et le compléter. Il convient toutefois de prendre en compte, pour chacune des devises, d'autres aspects qui ne sont pas repris dans le tableau ci-dessus. Par exemple, pour analyser le dollar canadien ou australien, il conviendrait de prendre en compte les prévisions relatives à l'évolution des prix des matières premières, compte tenu de l'importance de ce secteur pour les deux pays.

Il est actuellement impossible de dégager une tendance claire en faveur ou à l'encontre d'une certaine devise à partir du tableau ci-dessus. C'est pourquoi un positionnement agressif vis-à-vis d'une devise donnée n'a aucun sens et qu'il est préférable d'investir de manière diversifiée. Telle est la stratégie que nous avons adoptée pour notre fonds BL Global Flexible EUR destiné aux investisseurs européens, fonds qui n'est soumis à aucune restriction de change. La répartition actuelle du fonds en devises est la suivante : 46% EUR, 15% USD, 11,5% CHF, 6,5% CAD, 3% JPY, 5% GBP et 13% dans d'autres devises.