Investir au Japon - Un regain d'intérêt pour la gouvernance d'entreprise

Le 13 mars, Fanuc, le plus important fabricant de robots industriels au monde, a surpris les marchés en annonçant qu'il allait augmenter les rendements aux actionnaires et prévoyait la création d'une division de relations avec les investisseurs afin d'entamer un dialogue avec ses actionnaires. S'il paraît évident qu'une société aussi bien établie (elle est tout de même la deuxième plus importante participation à l'indice Nikkei 225 et la 10e plus grande société japonaise par sa capitalisation boursière) dispose d'une division de relations avec les investisseurs, cette annonce est exceptionnelle, Fanuc ayant la réputation de se montrer totalement indifférente à l'égard de ses actionnaires.

Le changement d'attitude de Fanuc constitue une excellente nouvelle à de nombreux égards. Tout d'abord, après l'annonce, les actionnaires que nous sommes ont bénéficié d'une forte montée du cours boursier, dès lors que cette décision a manifestement renforcé l'attrait de l'investissement dans la société. Ensuite, plus significatif encore, si une société aussi renfermée que Fanuc annonce cette profonde mutation, il s'agit d'une indication claire du changement d'attitude du secteur privé au Japon : les sociétés japonaises sont prêtes à redoubler d'efforts pour rétribuer leurs actionnaires et avoir recours à leurs bilans, peu efficaces.

Afin que les entreprises japonaises soient en mesure d'améliorer leurs politiques de rétribution des actionnaires et capables de renforcer leur capacité de gains, il faut que leur attitude change et que des améliorations soient inévitablement apportées à leur gestion. Dans un récent rapport de recherche, les analystes de la banque Nomura ont relevé que« 20 années de mauvais résultats économiques ont mené à la perte de culture entrepreneuriale dans le chef des dirigeants, au manque d'occasions, pour les talents, de s'exprimer, au gaspillage d'excellentes idées et à des sociétés incapables de faire bon usage de leur patrimoine financier et de leurs résultats non distribués. Les améliorations apportées à la gouvernance d'entreprise relèvent d'un processus important visant à changer les mentalités des dirigeants et à les encourager à prendre des décisions proactives qui rétabliront la compétitivité globale de leurs sociétés, facilitant ainsi une hausse de la productivité et de la rentabilité à long terme des entreprises japonaises. »

Le Japon est reconnu pour avoir une gouvernance d'entreprise médiocre

De nombreuses études montrent que le Japon affiche de piètres résultats en termes de gouvernance d'entreprise par rapport aux autres pays du G-7. Contrairement à ces pays, au Japon, la gouvernance d'entreprise est loin d'être favorable aux actionnaires et de nombreuses sociétés ne sont pas gérées dans l'intérêt de ces derniers.

Les fameuses participations croisées (lorsque deux sociétés détiennent des actions l'une de l'autre) et celles entre société mère et filiale (lorsque l'une détient une participation importante dans une autre société cotée), conduisent souvent à des situations qui entravent l'utilisation à bon escient du capital et opèrent une discrimination à l'égard des actionnaires minoritaires. Ce type d'alliances rend le travail difficile avec des sociétés qui ne font pas partie du sérail et conduisent à une rigidité générale de l'allocation de capital. Alors que dans une économie de marché efficace, les relations d'affaires sont établies sur des considérations purement économiques, les trop fortes interdépendances de sociétés entravent le développement de partenariats fructueux. Elles conduisent également à une discrimination à l'égard des actionnaires minoritaires, car les décisions d'affaires sont souvent régies par les intérêts des sociétés mères et ne sont pas toujours compatibles avec le meilleur choix possible dans l'intérêt de la création de valeur pour les actionnaires.

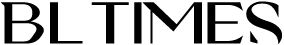

En outre, la composition des conseils d'administration japonais est souvent problématique. De nombreux conseils d'administration n'intègrent pas de membres externes indépendants, ce qui peut engendrer une situation malsaine où le contrôle nécessaire, censé être effectué par un tiers indépendant, est absent et ouvre dès lors la porte à des dysfonctionnements de l'entreprise. Le scandale chez Olympus , par exemple, déclenché en 2011, peut être clairement attribué à un manque de gouvernance d'entreprise et à un conseil d'administration dont les membres étaient trop proches de l'entreprise. Des administrateurs indépendants permettent également de présenter de nouveaux horizons et de nouvelles idées au sein d'une société et stimuler le conseil d'administration à prendre des décisions proactives plutôt que de s'en tenir au statu quo. De récentes données montrent que les entreprises dont le conseil d'administration est composé de membres externes en plus grand nombre, privilégient davantage la rentabilité et génèrent des rendements plus élevés.

Relation entre la rentabilité des fonds propres (ROE) et le nombre de membres externes indépendants du conseil d'administration des sociétés du TOPIX

Source : Nomura, sur base des données de la bourse de Tokyo (TSE)

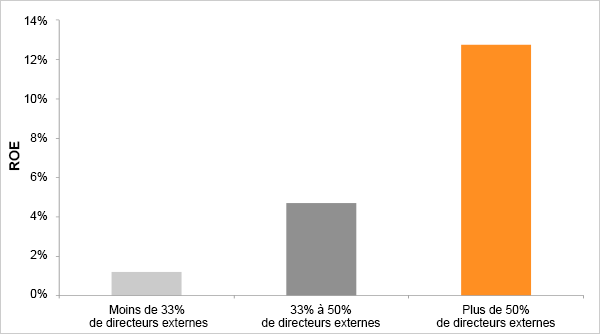

Les entreprises commencent à ressentir la pression

La plupart des investisseurs ne sont plus disposés à accepter ces défaillances. Au Japon, les questions de gouvernance d'entreprise ont été largement soulevées dans le passé par les investisseurs étrangers qui, durant des années, ont réclamé l'amélioration de la rentabilité des fonds propres et des rendements plus élevés pour les actionnaires. Aujourd'hui, les investisseurs nationaux sont également de plus en plus préoccupés par ces questions. Avec l'introduction de nouveaux incitants fiscaux à l'endroit des ménages privés destinés à favoriser les placements en actions et les décisions prises par les grands investisseurs institutionnels comme le Fonds de pension du gouvernement japonais (GPIF) visant à augmenter de manière significative son allocation en actions domestiques (voir tableau), les investisseurs japonais sont bien plus qu'auparavant exposés au marché boursier. Ils ont tout intérêt à demander à leurs sociétés d'accroître leur rentabilité et de renforcer les rendements destinés aux actionnaires et appuyent les nouvelles politiques gouvernementales visant à l'amélioration de la gouvernance d'entreprise.

Allocation des actifs du GPIF

Source : Fonds de pension du gouvernement japonais (GPIF)

Les améliorations en matière de gouvernance d'entreprise sont l'un des nombreux objectifs du nouveau gouvernement et représentent une part importante des réformes structurelles constituant la « troisième flèche » du programme des Abenomics. L'objectif est d'améliorer l'environnement économique et de déclencher un cercle vertueux dans lequel la productivité renforcée des entreprises conduirait à des augmentations de salaires et à une croissance économique plus durable.

Plusieurs mesures importantes visant à améliorer la gouvernance d'entreprise ont déjà été mises en œuvre et promulguées :

- Le gouvernement a enjoint les bourses de prendre des mesures visant à contraindre les sociétés cotées à améliorer leur gouvernance d'entreprise et leur rentabilité. Un indice des 400 « meilleures » sociétés en termes de rentabilité a été établi et sert dorénavant de nouveau point de référence au GPIF et autres grandes caisses de retraite. La Bourse de Tokyo a également formulé des exigences aux sociétés cotées visant à nommer au moins un administrateur externe à leur conseil d'administration.

- Au printemps 2014, un nouveau code de gérance a été présenté aux investisseurs institutionnels et plus de 160 institutions y ont déjà souscrit. Son objectif est de promouvoir l'amélioration de la gouvernance d'entreprise en invitant les actionnaires à s'intéresser plus activement aux sociétés dans lesquelles ils investissent, afin d'améliorer les rendements sur le long terme.

- Toutefois, la principale nouveauté est l'élaboration d'un nouveau code de gouvernance d'entreprise. Le code devrait entrer en vigueur en juin prochain et une version préliminaire a été publiée. Les sociétés sont vivement encouragées à adopter plusieurs principes dans des domaines comme l'égalité de traitement des actionnaires, une coopération appropriée avec toutes les parties prenantes, la divulgation pertinente des informations et l'amélioration du dialogue avec les actionnaires. Elles sont incitées à améliorer la création de valeur pour les actionnaires, à promouvoir la diversité parmi les employés et cadres et sont dissuadées d'adopter des mesures contre les prises de contrôle.

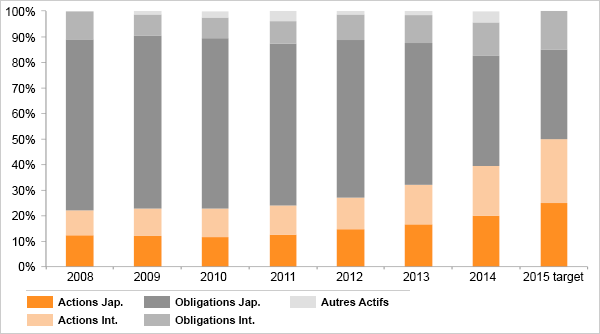

A l'aune de ces initiatives, les intérêts des investisseurs nationaux étant en jeu, la pression sur les sociétés japonaises visant à accroître la valeur de l'entreprise et à améliorer les rendements aux actionnaires s'est fait plus forte. L'évolution récente indique que de plus en plus d'entreprises japonaises sont prêtes à porter plus d'attention aux actionnaires. En 2014, le nombre d'administrateurs externes nommés aux conseils d'administration s'est nettement amélioré et, pour la première fois en 7 ans, les rendements totaux prévus pour les actionnaires (dividendes et rachats d'actions) atteignent de nouveaux sommets.

Proportion de sociétés du TOPIX comptant des administrateurs externes

Source : Nomura, sur base des données de la bourse de Tokyo (TSE)

Perspectives favorables pour les sociétés composant le BL-Equities Japan

Les sociétés qui sont extrêmement rentables et qui génèrent un important cash flow excédentaire sont les mieux placées pour améliorer leur politique de rémunération des actionnaires. Ces dernières sont également les meilleures candidates à l'investissement pour notre fonds en actions japonaises, BL-Equities Japan. En raison de leurs bons positionnements sur leurs marchés, les sociétés détenues dans le fonds peuvent générer des rendements attrayants et sont en mesure, sur le long terme, de créer de la valeur pour les actionnaires. Les dernières initiatives visant à promouvoir la gouvernance d'entreprise devraient les inciter à augmenter leurs versements et améliorer la rémunération de leurs actionnaires.

Des sociétés comme Lawson, l'une des plus importantes chaînes japonaises de commerces de proximité, Canon, fournisseur mondial d'imprimantes, copieurs et appareils numériques ou Daito Trust Construction, société de développement immobilier spécialisée dans la construction de maisons et appartements destinés au marché locatif, disposent déjà d'excellentes politiques de rémunération des actionnaires affichant un rendement du dividende de l'ordre de 3%. Les autres sociétés détenues par le fonds sont sur la bonne voie. Fanuc est assurément l'exemple le plus notable car, historiquement, la société était réputée pour ne pas tenir compte de ses actionnaires. Elle n'est toutefois pas la seule société à avoir annoncé récemment des versements plus élevés. Keyence par exemple, fournisseur leader mondial de capteurs pour l'automatisation de processus industriels, a décidé de tripler son dividende, pendant que Sekisui House, l'un des plus importants constructeurs japonais de maisons, a annoncé son intention d'accroître sensiblement son taux global de rendement en mettant l'accent sur les rachats d'actions et des dividendes plus élevés. Pola Orbis, entreprise de cosmétiques spécialisée dans les produits de soins pour la peau, a reversé une partie des liquidités figurant à son bilan sous la forme d'un dividende exceptionnel et prévoit d'augmenter son ratio de versement de dividende au-delà de 50%.

D'autres sociétés détenues en portefeuille peuvent encore améliorer leurs politiques de rémunération des actionnaires. Parmi les 55 sociétés actuellement détenues, les trois-quart présentent à leurs bilans une position de trésorerie positive (leur trésorerie est plus élevée que leur dette totale), tandis que neuf entreprises disposent d'une énorme trésorerie supérieure à plus de 20% de leur capitalisation boursière. Cela devrait leur donner suffisamment de marge pour augmenter leurs dividendes, payer des dividendes exceptionnels ou racheter leurs actions. Nitori Holdings, principale chaîne japonaise d'ameublement et Rinnai, fournisseur d'appareils ménagers au gaz, constituent de parfaits exemples de sociétés pouvant améliorer leurs politiques de rémunération. Ces sociétés sont très rentables, génèrent d'importantes trésoreries, présentent de solides bilans et, malgré tout, distribuent moins de 20% de leurs revenus sous forme de dividendes.

Intérêt pour des sociétés d'excellence

L'amélioration de la gouvernance d'entreprise et du rendement aux actionnaires est devenu une thématique d'investissement majeure sur le marché boursier japonais et, ces derniers mois, la demande pour des valeurs de croissance de bonne qualité s'est sans cesse accrue. Les investisseurs ont anticipé la demande croissante d'actions des importants fonds de pension japonais, qui adoptent habituellement une approche d'investissement à long terme et favorisent ainsi les sociétés rentables qui génèrent de solides flux de trésorerie. Au cours de l'année écoulée, BL-Equities Japan a bénéficié de cette course à la qualité et devrait continuer à le faire à l'avenir.

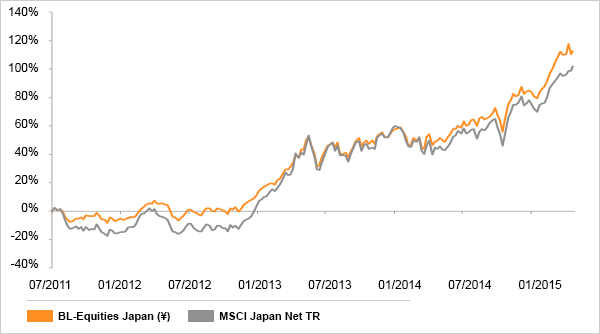

Performance de BL-Equities Japan par rapport à MSCI Japan depuis le lancement du fonds

Source : Bloomberg