L’attrait relatif de la dette domestique : la Turquie comme illustration

Un investisseur dont le portefeuille est composé de titres à revenu fixe est en droit de se poser la question de savoir s'il peut raisonnablement investir dans des titres libellés dans une autre devise que la sienne. Cela se justifie d'autant plus si une telle opération lui permet de tirer profit de rendements plus élevés. Il s'agit d'un cas de figure courant parmi les investisseurs de la zone euro où le rendement sur les papiers d'échéance courte à moyenne est souvent proche de zéro.

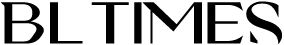

Des rendements nuls au sein de la zone euro

Ainsi, certaines devises peuvent offrir des rendements bien plus élevés. Souvent, cette quête de rendement s'accompagne d'une volonté de miser sur l'appréciation de la devise. Par exemple, sur les six premiers mois de l'année, une devise comme la roupie indienne s'est appréciée de près de 8% contre l'euro. Si à cela nous ajoutons les intérêts courus sur une obligation libellée en devise locale comme par exemple la IFC 8% 20/10/2019 (émission de la Société Financière Internationale), nous arrivons à un rendement total de 12% en admettant un prix de l'obligation inchangé (1). Un placement sur l'obligation souveraine allemande DBR 3,5% 04/07/2019 en euro n'aura pu offrir, comme seul rendement, l'intérêt couru sur son coupon de 3,5% soit 1,75% toute chose étant égale par ailleurs.

Source : Bloomberg (données extrapolées pour le BRL) - 30/06/2015

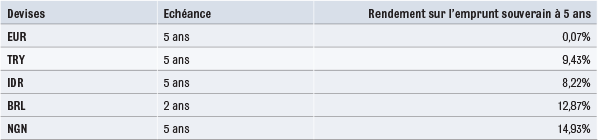

Evolution de la livre turque sur base 100

Source : Bloomberg

Investir dans la dette domestique

Obtenir une exposition sur une devise étrangère peut se faire via différents types d'actifs (allant de l'immobilier aux actions). Dans beaucoup de cas, la première porte d'entrée demeure la dette domestique libellée dans la devise du pays. Pour ce faire, il faut que l'investissement dans ce marché soit possible. C'est le cas si, par exemple, les instruments domestiques ciblés font l'objet d'un règlement auprès d'une structure de dépôt internationale telle qu'Euroclear (comme pour les émissions souveraines mexicaines) ou s'il s'agit d'une euro-obligation (exemple : l'émission de la Société Financière Internationale mentionnée plus haut).

La question d'investissement dans une devise autre que la sienne revient régulièrement sans toutefois toujours prendre en compte les fondamentaux qui expliquent l'attrait relatif de la dette locale. Différentes considérations peuvent guider la gestion de leur dette par les Etats et donc une offre plus ou moins importante de papiers domestiques :

- emprunt sur le marché national dans le but de financer le développement d'actifs locaux (tels que des écoles ou des hôpitaux) ce qui peut entraîner à terme une hausse des taux domestiques;

- emprunt sur le marché extérieur en vue de limiter l'offre de papier sur le marché domestique et donc la hausse des taux d'intérêt à ce niveau;

- augmentation du service de la dette publique externe. Un service qui peut s'aggraver d'autant plus si l'afflux de devises se tarit (dans le cas d'une baisse du prix des matières de base pour des pays dont le revenu national dépend en grande partie).

Il est donc essentiel pour un investisseur de comprendre les véritables causes expliquant l'existence de rendements élevés au sein de la dette domestique. Une analyse qualitative s'attardant sur l'observation des comptes internationaux d'un pays contribue à juger de l'attrait réel d'un investissement. Les questions suivantes peuvent aider à justifier un investissement dans une devise : avons-nous un déficit de la balance des opérations courantes qui se creuse, du fait d'un service de la dette en devises étrangères trop important ? Le capital est-il suffisamment productif que pour permettre que des emprunts à l'étranger génèrent d'importants revenus intérieurs permettant une couverture du service de la dette domestique ? Le pays, bénéficie-t-il d'un cadre politique stable qui encourage une bonne gouvernance et des politiques économiques vertueuses ?

A rendement plus élevé, risque plus élevé...

Le cas particulier de la Turquie constitue une belle illustration de ces différentes considérations. En 2005 déjà, alors qu'un dollar américain valait 1,35 millions de livres turques, les obligations souveraines offraient un rendement avoisinant les 18%. Le rendement à l'échéance de l'emprunt allemand de référence à 5 ans, quant à lui, oscillait entre 3% et 3,5% sur cette période. Au début de cette même année, le gouvernement turc remplaçait sa devise par une nouvelle livre turque dont les coupures étaient 1 million de fois plus petites. Malgré cet ajustement qui n'était que de façade, la livre a continué d'enregistrer régulièrement des périodes de forte volatilité passant par des épisodes plus ou moins courts de dépréciations substantielles comme le montre le graphique infra. Les raisons expliquant cette volatilité furent tant endogènes (causes internes : crise sur la laïcité, tentative d'interdiction de l'AKP au pouvoir depuis 2002, lutte de pouvoir entre l'armée et le gouvernement d'Erdogan, accumulation de devises étrangères au détriment du cours de la livre, perte de la majorité absolue au Parlement par l'AKP et nouveaux risques d'instabilités politiques depuis le mois de juin) qu'exogènes (Lehman Brothers en 2008, la Grèce en 2011, l'annonce de la normalisation de la politique monétaire américaine en 2013 avec l'impact escompté sur l'évolution du dollar).

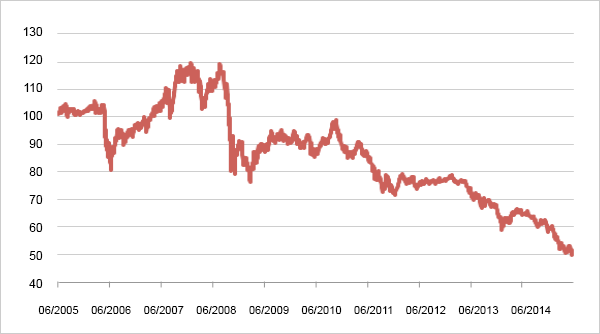

Différentes dépréciations de la livre turque enregistrées sur les périodes mentionnées

Source : Bloomberg

La Turquie est un cas extrême de situation où à la fois le dynamisme de l'économie et le niveau de rendement offert par la dette locale sont continuellement remis en question par des considérations d'ordre politique.

Rien de plus pratique qu'une bonne théorie

Remplacer un placement à revenu fixe dans sa devise de référence par un investissement dans une autre devise sous prétexte que cette dernière offre un rendement plus élevé ne présente pas une garantie de plus-value aisée. Nous insistons sur la compréhension des fondamentaux de l'économie ciblée avant de faire le choix d'investir dans sa devise. En tant qu'investisseurs, nous basons nos décisions sur l'observation de l'orientation de la politique économique. En fonction de nos convictions, nous entamons un processus d'investissement dans les différents instruments financiers à notre portée :

- la dette libellée en devises fortes,

- le choix de l'échéance dans cette devise,

- puis la dette exprimée en monnaie locale, de nouveau en y choisissant l'exposition optimale sur la courbe domestique.

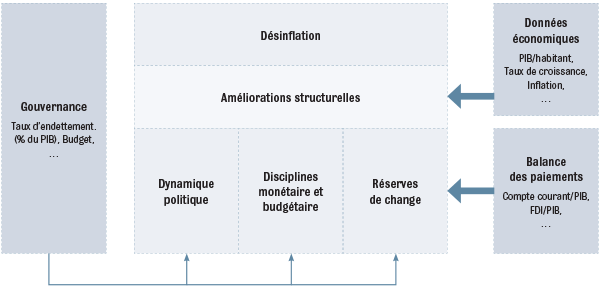

Le schéma infra résume quelques-uns des éléments que nous considérons et la manière dont nous les traitons dans notre démarche.

L'équilibre de la balance des paiements (entre le compte de transactions courantes et le compte financier) et la parité des pouvoirs d'achat interagiront à plus ou moins long terme avec l'évolution du taux de change. En particulier, suivant la théorie de la parité des pouvoirs d'achat, une inflation forte entrainera une dépréciation de la devise. Elle impliquera, par exemple, de mobiliser plus de sa propre monnaie pour acquérir un bien étranger au même prix entraînant donc une offre supplémentaire de la monnaie locale et donc une baisse du prix de cette monnaie par rapport à une autre devise. La politique monétaire joue le rôle de stabilisateur car en augmentant le taux d'intérêt, les banques centrales tentent de rendre les titres domestiques plus attractifs et donc de susciter une demande accrue pour leur monnaie. Dès lors, nous pouvons comprendre l'importance de la politique économique et de l'impact du degré de relation entre les autorités monétaires et le gouvernement d'un pays, ainsi que la nécessité d'indépendance des précédents dans la détermination de la politique monétaire.

Cohérence et vertu

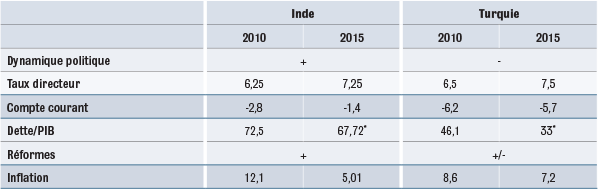

Là aussi, la Turquie s'est illustrée avec la pression régulièrement opérée par Recep Tayyip Erdogan auprès de la banque centrale turque. Encore en 2014, en pleine période de défiance sur la monnaie nationale et en préparation aux élections législative de 2015, ce dernier tentait d'obtenir une baisse des taux d'intérêt de la Banque centrale de la République de Turquie. Ce qui fut chose faite avec une première baisse opérée le 22 mai 2014 de 10% à 9,5% (2).

En tant qu'investisseurs obligataires, les notions d'inflation et de taux réels affichés par une économie comportent une importance primordiale. S'il se dégage une dynamique vertueuse à ce niveau, il nous paraît logique qu'une orientation favorable de la devise en soit la première résultante.

Sources : Bloomberg, Trading Economics

* données les plus récentes

(1) En réalité, le prix de l'obligation a baissé de 3,73% sur la période effaçant donc une partie de la plus-value. Le rendement total sur cette obligation avoisine donc plutôt les 8,27% sur le premier semestre de l'année. Sur la même période, le rendement total sur l'obligation DBR 3,5% 04/07/2019 en euro n'est que de 0,25%.

(2) A la fin du mois de juin, le taux directeur se trouvait à 7,5% avec une inflation qui finit par s'inscrire à la baisse, passant de 9,16% en juin 2014 à 7,2% une année plus tard.