Les valeurs de qualité sont-elles trop chères ?

Nous avons souvent insisté sur le fait que notre méthodologie d'investissement nous amenait à privilégier les entreprises de qualité. Nous définissons ces dernières comme étant des entreprises disposant d'un bilan particulièrement solide mais également de certains avantages compétitifs leur permettant de se démarquer de leur concurrence et de générer une rentabilité supérieure. Cette rentabilité supérieure se traduit à son tour par la génération d'un cash flow excédentaire élevé et, partant, par une grande capacité d'auto-financement et un faible taux d'endettement.

Parmi ces entreprises de qualité, celles qui sont actives dans des secteurs peu cycliques ont particulièrement attiré la faveur des investisseurs au cours des derniers mois, voire des dernières années. Il est dès lors légitime de se demander si ces entreprises défensives de qualité (Nestlé, Reckitt Benckiser, Unilever, ...) ne sont pas devenues trop chères. 3 observations et une remarque par rapport à cela.

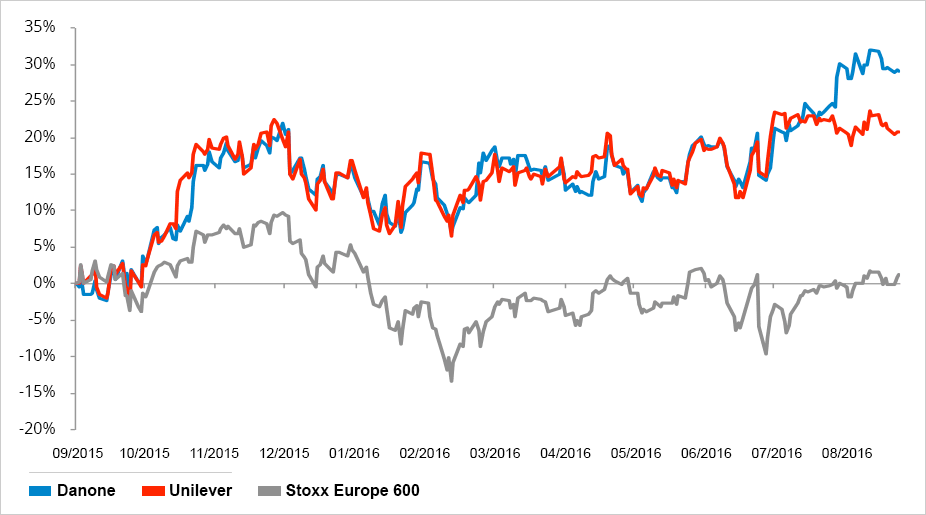

Surperformance de Danone et d'Unilever par rapport au marché

Source : Bloomberg

La remarque d'abord. Le niveau des taux d'intérêt joue en règle générale un rôle important dans tout modèle de valorisation. La réponse à la question ci-avant dépendra donc fortement des hypothèses utilisées, notamment en ce qui concerne le taux d'actualisation des bénéfices/dividendes futurs, respectivement le coût des capitaux propres. Il est clair qu'avec un taux d'actualisation très bas (sous prétexte que les taux d'intérêt le sont), pratiquement tout prix se justifie. C'est pourquoi des modèles de valorisation des actions tel que celui de la Réserve fédérale, qui compare le rendement des actions (à travers le ratio bénéfice/cours, l'inverse du ratio cours/bénéfice) au rendement des obligations d'Etat à 10 ans, arrivent systématiquement à la conclusion que les actions sont sous-évaluées par rapport aux obligations. Ceci n'a rien d'étonnant si l'on sait que le taux à 10 ans américain s'établit autour de 1,5 %. La comparaison entre actions et obligations sera encore plus favorable pour les actions européennes qui offrent un rendement plus élevé (ratio cours/bénéfice plus bas) et où la concurrence des obligations est encore moins rude étant donné que les taux obligataires sont proches de zéro. Il est néanmoins évident que plus le taux d'intérêt utilisé dans un modèle de valorisation est faible, plus la marge de sécurité le sera aussi et plus l'investissement sera à risque en cas de remontée des taux.

Les observations ensuite.

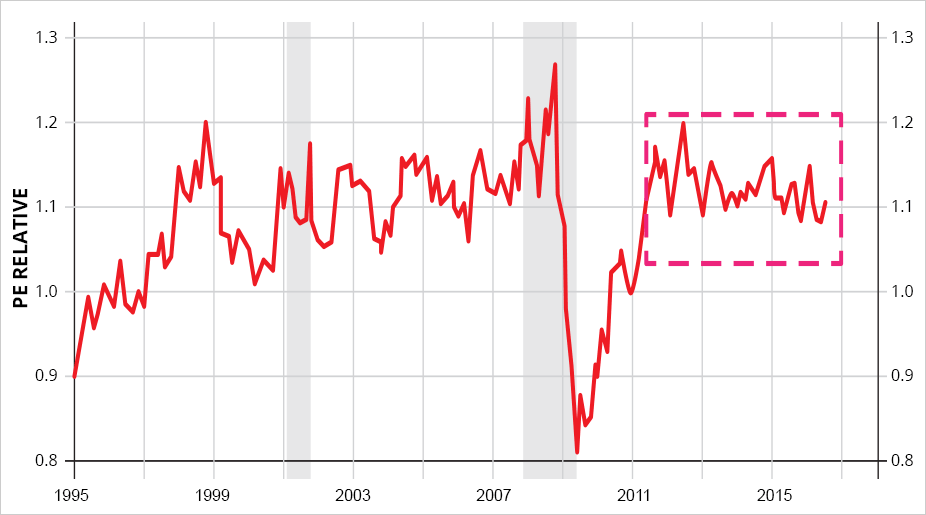

1. En utilisant un taux d'actualisation qui aurait été considéré comme approprié par le passé, avant que les banques centrales ne manipulent les taux d'intérêt, c'est-à-dire un taux autour de 9 %, on arrive à la conclusion que les sociétés défensives sont effectivement relativement chères, sans que leur valorisation ne puisse toutefois être qualifiée d'exorbitante. Plus important, par rapport au reste du marché, elles ne sont pas plus chères que par le passé. La surperformance de leur cours de bourse reflète l'évolution plus favorable de leurs bénéfices (Il importe de noter que cette constatation vaut pour les valeurs defensives de qualité dans leur ensemble. Certaines de ces valeurs ont bien vu leur prime par rapport au marché augmenter. Pour d'autres, l'évolution favorable de leur bénéfice s'explique surtout par le rachat de leurs propres actions, rachat souvent financé par le recours à la dette). Le graphique ci-après reprend ainsi le ratio cours/bénéfice relatif de ces valeurs par rapport au marché. On constate que ce ratio continue d'évoluer dans une fourchette similaire à celle du passé. Or, on pourrait arguer que dans le contexte actuel marqué par de nombreuses incertitudes économiques et financières, ces entreprises devraient être les premières bénéficiaires du niveau bas des taux d'intérêt et mériteraient de se traiter à une prime plus importante.

Valorisation relative des entreprises de qualité par rapport au marché

Source : Minack Advisors

2. Supposons néanmoins qu'un investisseur qui détient ces sociétés en portefeuille décide de les vendre sous prétexte qu'elles sont chères. Se posera ensuite la question du remploi des fonds ainsi libérés. La situation sur les placements à revenu fixe (liquidités et obligations) est telle que le rendement actuel de ces placements ne compense en rien le risque encouru. L'investisseur pourra évidemment choisir de rester en cash en attendant une forte correction du cours des valeurs de qualité pour les racheter. L'expérience montre cependant qu'il s'agit là d'un exercice très aléatoire. Enfin, notre investisseur pourra acheter des actions dont la valorisation lui paraîtra plus attrayante. Où trouver de telles valeurs toutefois? Au cours des dernières années, les actions en général sont devenues plus chères (du moins dans le cas des marchés boursiers des pays industrialisés). Si les valeurs de qualité sont plus chères que le marché dans son ensemble (à juste titre), nous avons vu précédemment que leur prime par rapport au marché dans son ensemble n'a pas augmenté. Et les entreprises dont la valorisation paraît au premier abord plus attrayante se trouvent souvent dans des secteurs qui sont fortement à risque dans l'environnement actuel. C'est la cas pour le secteur bancaire ou pour les valeurs très cycliques. Investir dans ces secteurs nécessite une confiance dans l'économie mondiale et le système financier qui nous fait actuellement défaut.

3. Comme indiqué supra, la valorisation actuelle des valeurs défensives de qualité est élevée, mais n'est pas encore exorbitante. Le corollaire de ceci est que le rendement à en attendre est plus faible que par le passé mais reste raisonnable, surtout dans un contexte de taux bas. Le prix payé déterminant le rendement, il serait illusoire de penser qu'en payant ces entreprises plus chères que par le passé, on puisse s'attendre à obtenir le même rendement que par le passé. Il faudra donc revoir à la baisse ses anticipations de rendement sur les valeurs de qualité. Si la valorisation de ces dernières continue d'augmenter, il arrivera un moment où le rendement anticipé deviendra tellement faible qu'un investissement dans ces valeurs ne fait plus sens. Ce moment n'est toutefois pas encore arrivé.