Récession aux Etats-Unis, l’Histoire peut-elle nous servir de guide ?

La crise à laquelle les économies mondiales, y compris l’économie américaine, font actuellement face est sans précédent de par ses causes et les nombreuses incertitudes qui en découlent. Cependant, s’intéresser aux récessions passées pourrait peut-être nous fournir des clés pour mieux comprendre la récession actuelle.

Faire face aux incertitudes d’une crise exceptionnelle

Mars 2020 restera pour toujours gravé dans la mémoire des investisseurs comme le mois des extrêmes, que ce soit au niveau économique, social, financier ou boursier.

Au niveau boursier, le mois de mars devrait être celui durant lequel la bourse américaine a enregistré sa plus forte baisse depuis la grande dépression de 1932.

Puis le 24 mars, l’annonce par le Congrès américain du lancement de mesures fiscales pour un montant de près de 2 000 milliards de dollars a donné un nouveau souffle d’espoir au marché. Sur cette simple journée du 24 mars, le Dow Jones Industrial Average a progressé de plus de 11 % pour enregistrer une de ses plus fortes progressions historiques journalières, tandis que le S&P 500 a connu sa plus forte progression en 12 ans.

Sur le front des données économiques, le panorama n’est guère plus réjouissant. Les principaux indicateurs de l'industrie manufacturière et des services aux Etats-Unis ont commencé à fortement reculer, ce qui souligne l'ampleur de la pandémie actuelle et de la crise qui en découle.

Il est d’ores et déjà établi que la contraction économique actuelle sera intense et durera au moins un trimestre, peut-être plus...

Des épidémies naturelles, comme celle que nous traversons pour le moment, ne sont intégrées dans aucun modèle macroéconomique. Il est dès lors difficile d’anticiper ; la croissance pourrait reprendre rapidement après la fin de la crise sanitaire ou la contraction pourrait encore se prolonger quelque temps, nul ne peut le dire actuellement.

Une variable déterminante pour la reprise économique et la dynamique du commerce mondial sera l’étendue des dégâts causés par les mesures de confinement au niveau des bilans des sociétés ; un autre facteur primordial sera la capacité des autorités publiques à prévenir des dommages durables sur le marché du travail.

Des récessions de moins en moins violentes ?

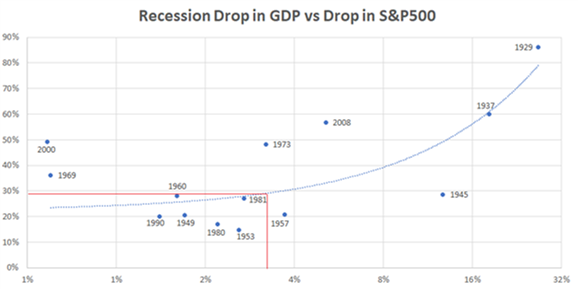

Plutôt que de tenter vainement de deviner l’ampleur de la baisse du PIB américain en 2020, pourquoi ne pas examiner quel a été l’impact sur les marchés des baisses historiques du PIB ? Cela pourrait nous donner une meilleure perspective du marché.

Tracer les contractions du PIB du pic au creux des 14 dernières récessions par rapport à la baisse du S&P500, nous offre quelques pistes de réflexion.

Le coefficient de corrélation de cette série statistique est de 72% ce qui n’est pas parfait mais est néanmoins pertinent. La ligne rouge montre comment une baisse de 30% du S&P500 se traduit par une baisse de 3 % à 4 % du PIB réel américain.

Source : Robert W Baird Limited.

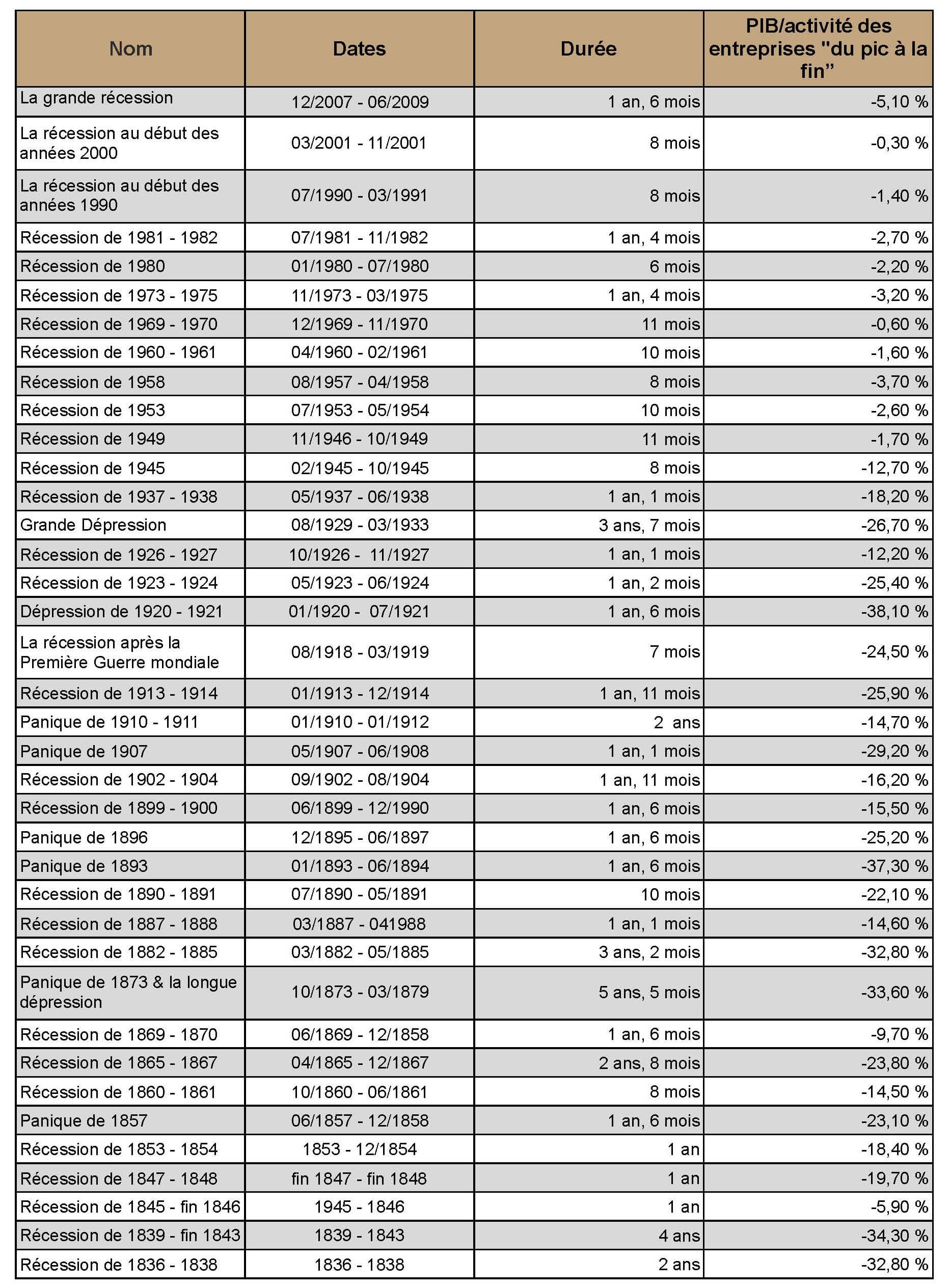

Le tableau ci-dessous détaille pour chaque période de récession américaine depuis 1836, sa durée et la chute du PIB qui en a découlé

Source : Wikipédia et Robert W Baird Limited

Au cours des 75 dernières années, 11 récessions ont eu lieu ; celle liée à la crise financière de 2008 étant la plus grave, avec une baisse du PIB réel de 5,1 % aux États-Unis.

De 1882 à 1945, nous avons connu 18 récessions, qui ont toutes entraîné une baisse à deux chiffres du PIB réel, la moitié d'entre elles ayant dépassé les 25 % de chute du PIB !

Mais la réalité est que, depuis la fin de la deuxième guerre mondiale, l'effet des récessions sur le PIB s’est avéré relativement modéré. Cela est dû en grande partie à l’intervention des banques centrales, notamment la FED, mais aussi aux effets de la mondialisation, de l’avance technologique, ainsi qu’à des outils fiscaux et monétaires toujours plus puissants.

Bien sûr, l’ampleur de la récession actuelle dépendra surtout de quand nous serons en mesure d’endiguer la propagation du virus COVID-19 et donc d’assouplir les mesures restrictives qui pèsent sur nos économies.

La baisse peut-elle être aussi importante que celle de 2008 (-5,1% de baisse du PIB) ? Oui, surtout que le niveau actuel du PIB est plus important que celui en 2008.

Sera-t-elle aussi grave que cette crise bancaire systémique qui nous a laissés avec une reprise économique la plus lente jamais enregistrée ? Probablement pas, surtout grâce à la détermination actuelle des banques centrales.

Ou bien assisterons-nous à une récession de courte durée avec une reprise rapide (8 mois) comme celle qui a marqué l’année 1945 ?

Beaucoup de questions avec peu de réponses…

Focus sur les sociétés avec des fondamentaux solides…

S’il est difficile de connaître l'ampleur du déclin ou le rythme de la reprise, nous pouvons toutefois maitriser une partie des risques que nous prenons en nous montrant sélectifs dans nos investissements. C'est pourquoi je pense qu'il est plus que jamais important de concentrer ses investissements dans des sociétés de qualité dotées de bilans solides, d’un faible taux d’endettement et de liquidités abondantes.

Au cours des dernières semaines, de nombreuses sociétés à fort effet de levier ont été massacrées en bourse. L’importance de disposer de liquidités suffisantes pour résister à une crise devient évidente. Et pourtant certaines entreprises (notamment la chaîne de grande surfaces Kohl's ou encore les distributeurs de vêtements GAP et Nordstrom) ne disposent que de 8 à 10 semaines de liquidités (en supposant un arrêt des ventes et des coûts fixes stables) ce qui les fragilise dans un contexte d’incertitudes quant à la durée de la crise.

Dans ce contexte, je souhaiterais me référer à ce que John Donahoe, PDG de Nike, a dit lors de la publication de ses derniers résultats trimestriels ce 24 mars : "We know in times like these that STRONG BRANDS GET EVEN STRONGER and I truly believe that no one is better equipped than NIKE to navigate the current climate."[1]

En tant qu’investisseur à long terme, c’est une affirmation qui a beaucoup de sens et dont nous devrions toujours nous rappeler. En effet, de nombreuses études montrent que l’existence d’un avantage compétitif majeur (dans le cas précis de Nike, il s’agit d’une clientèle fidèle et d’une grande affinité pour la marque) constitue un garant fort pour la création de valeur à long terme pour les actionnaires.

Au niveau financier, nous attendons de ces sociétés « de qualité » qu’elles affichent toutes les caractéristiques suivantes : des ratios de rentabilité et de rendement sur capitaux investis élevés, une forte génération de flux de trésorerie libres et une croissance régulière de leurs bénéfices à travers les cycles économiques.

Il s’agit de critères d’investissement stricts qui dirigent notre stratégie d’investissement depuis de nombreuses années et qui continueront à nous guider dans les prochaines semaines.

_____________

[1] Traduit : « Nous savons que dans des moments comme celui-ci, les marques fortes deviennent encore plus fortes et je crois vraiment que personne n'est mieux équipé que NIKE pour naviguer dans le climat actuel ».