Goud: onze bevestiging

De goudprijs lag in het tweede kwartaal op gemiddeld USD 1.194 per ounce, het laagste niveau sinds het eerste kwartaal van 2010. Sinds einde juni is hij met nog eens 7% gedaald.

De situatie op de goudmarkt

- op de termijnbeurs in New York liggen de long-posities van de zogenaamde speculatieve beleggers op het laagste niveau sinds december 2001;

- tegelijkertijd staan de speculaties op een dalende goudprijs volgens het verslag van de US Commodity Futures Trading Commission van 24 juli op een recordhoogte (20,6 miljoen ounces short vs. 1,8 miljoen ounces long).

- de goudvoorraden van op de beurs verhandelde indexfondsen (ETF's) zijn met bijna de helft geslonken.

Goud wordt vanouds ook beschouwd als een extreem langlopende afdekking van de inflatie en de goudprijs stijgt in de regel als de angst voor inflatie toeneemt. Dat is op dit moment echter niet het geval.

De daling van de goudprijs drukt ook de aandelenkoersen van goudmijnbouwbedrijven. Zo heeft de Market Vectors Gold Miners ETF sinds het tweede kwartaal meer dan 25% van zijn waarde verloren.

Onze taxatie/positionering

Een belegging in goud heeft volgens ons alleen zin, als men een ‘contraire' opstelling kiest. Dat wil zeggen, men koopt respectievelijk verkoopt wanneer het marktsentiment negatief respectievelijk positief is. Anderzijds moet men zijn kruit ook niet te vroeg verschieten. Daarom hebben wij onze goudallocatie tot op heden nog niet wezenlijk veranderd (zie boven). Mocht de goudprijs zwak blijven of verder dalen, dan zullen wij onze allocatie verhogen.

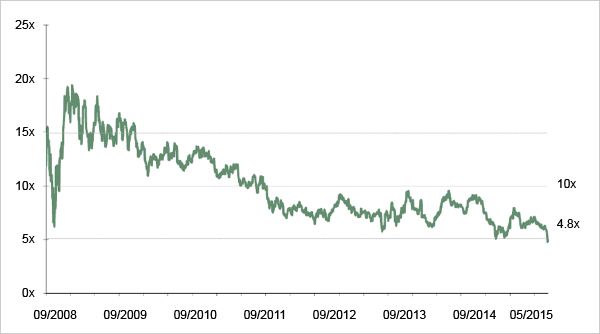

Wat de actuele waardering van goudmijnbedrijven betreft, kan in grote lijnen worden vastgesteld dat deze historisch laag is.

North American Gold Producers: Price/Cash Flow

Zoals hierboven al werd vermeld, hebben wij hoofdzakelijk in ondernemingen met een vergunning belegd. De enige goudproducent in de portefeuille is de Canadese onderneming Agnico Eagle Mines. Deze onderneming voldoet aan onze criteria van een solide balans, een lage kostenstructuur en een groeiende productie. Ook bij een goudprijs van USD 1.100 per ounce is de onderneming in staat een positieve vrije kasstroom te genereren.

De beleggingen in ondernemingen met een vergunning zijn verdeeld over Franco Nevada, Royal Gold en Silver Wheaton. Bij laatstgenoemde onderneming gaat het overigens eerder om een belegging in zilver. Voor deze onderneming is de huidige ontwikkeling van de goud- respectievelijk zilverprijs op lange termijn niet per se een nadeel. Omdat vele kleinere bedrijven door de daling van de goudprijs financieringsproblemen hebben, bevinden ondernemingen met een vergunning zich in een goede onderhandelingspositie ten opzichte van deze bedrijven. Op zijn beurt stelt dit hen in staat om nieuwe investeringen te doen tegen gunstige voorwaarden.

Samenvatting

- de goudallocatie heeft het fonds sinds het einde van het tweede kwartaal ongeveer 1% aan rendement gekost

- zij ligt momenteel aan de onderkant van de strategische allocatie

- zij wordt belegd in kwalitatief hoogwaardige mijnbouwbedrijven

- daarbij wordt een contraire aanpak gehanteerd, waardoor zij bij een aanhoudend zwakke/dalende goudprijs kan stijgen.